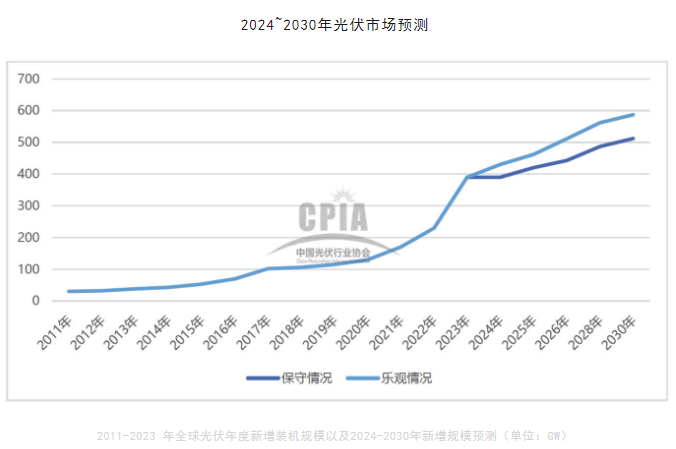

有觀點指出,2024年光伏市場將呈現“低價低盈利換市場”的局面。因此,即使全球光伏裝機規模預增,業內外人士仍對2024年的市場表示擔憂。有人指出,光伏行業本輪“陣痛”期是產能擴張造成的。

2023年,國內光伏市場成倍增長,但難以支撐光伏行業的產能擴張。有觀點則認為,目前,光伏行業是正常的周期性波動。歷史上,我國光伏行業曾經出現過幾輪產能過剩的現象。

但是我國光伏行業一直在往前發展。總體來看,光伏行業是結構性的產能過剩,先進產能不足。經過優勝劣汰,優秀的企業才能從市場競爭中勝出。

2023年,我國光伏產業規模持續擴大,多晶硅、硅片、電池、組件等主要制造環節產量同比增長均超過64%,行業總產值超過1.75萬億元。

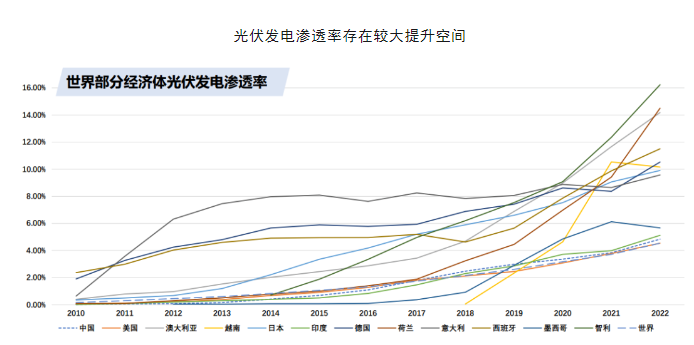

目前,世界主要經濟體光伏滲透率不斷提升,特別是近五年增速較快,2022年世界平均光伏發電滲透率約為4.54%。中美滲透率與世界平均水平較為接近,分別為4.83%和4.53%,但存在較大提升空間,光伏產業未來需求仍是不可估量的。

01、2023年光伏產業鏈企業誰賺誰虧?

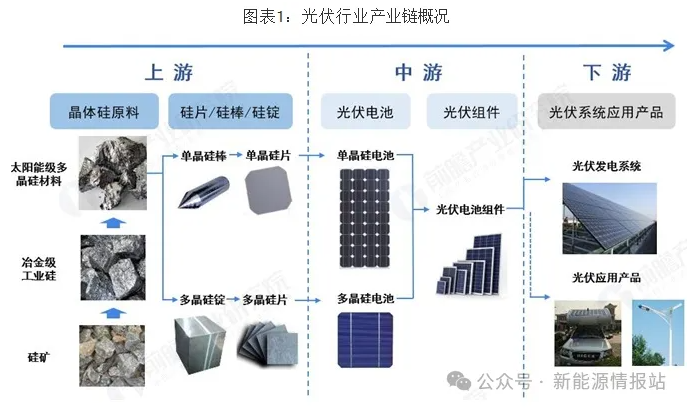

光伏產業鏈主要包括多晶硅、硅片、電池和組件四個制造環節。在2023年依舊旺盛的市場需求下,光伏產業鏈不同環節企業業績走向分化。

據了解,晶科能源(688223.SH)、天合光能(688599.SH)、協鑫集成(002506.SZ)、東方日升(300118.SZ)等業績大增;大全能源(688303.SH)、TCL中環(002129.SZ)、弘元綠能(603185.SH)、京運通(601908.SH)和愛旭股份(600732.SH)等則業績下滑。

光伏輔耗材環節的企業業績表現也有所不同。其中,歐晶科技(001269.SZ)、石英股份(603688.SH)、帝科股份(300842.SZ)等業績大增,凈利潤最高增幅超400%;海優新材(688680.SH)、天洋新材(603330.SH)、明冠新材(688560.SH)等各有虧損。

據業內機構預計,2024年上半年,光伏市場仍不樂觀,企業盈利能力將繼續承壓。隆眾資訊表示,預計2024年光伏市場將呈現“低價低盈利換市場”的局面。

02、2024年光伏產業鏈行情預測

隆基綠能近日在接受調研時稱:“2024年的第一季度是市場需求淡季,第二季度全球市場需求開始逐漸放量,預計會對產業鏈價格形成支撐,推動產業鏈價格修正。

但2024年市場供給過剩的壓力較大,如果產業鏈價格持續低位運行,那么財務狀況脆弱、技術不先進的企業可能會被迫停減產或者退出,屆時行業實際供需不斷趨于平衡,產業鏈價格或將回歸理性。”“根據N型產能建設情況,預計2024年行業N型產能也會進入到過剩階段。

隆眾資訊光伏分析師方文正表示,企業之間比拼的不僅是市場占有率,更是綜合實力的較量。目前有一些小廠便已經停產放假,2024年年訂單能接多少都是個問題。即便是龍頭企業也要謹防暴雷風險。

03、未來光伏產業鏈供需格局分析

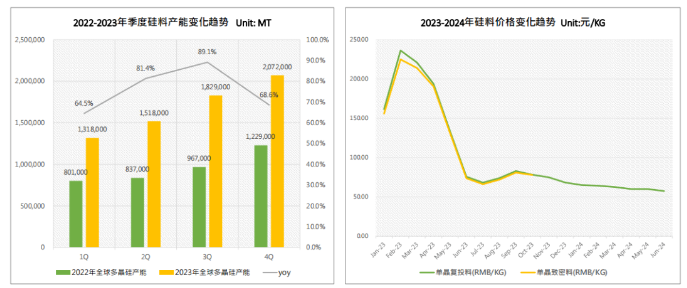

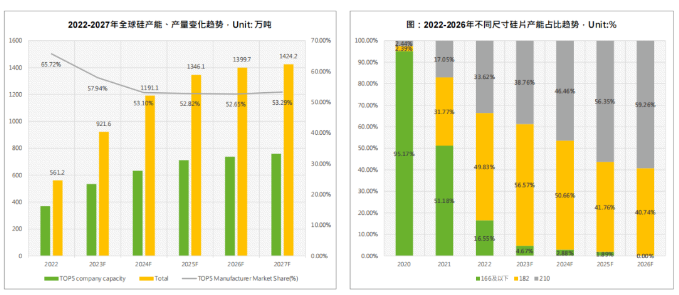

硅料供給整體進入過剩狀態下,具備高品質N型料生產能力的企業將迎來機遇。在未來的2-3年內,多晶硅供應整體將處于過剩狀態。

然而,如果N型組件在終端市場的滲透率超出預期,并且硅料端高品質N型產出低于預期,那么那些能夠以低成本生產高品質N型硅料的企業,將有機會在供需短期錯位的時間內獲得一定的超額利潤。

總體而言,到2024-2025年,多晶硅仍將處于產能大規模釋放期,供大于求的狀況難以逆轉。硅料價格趨勢可能會在高成本、滯后產能出清后,站穩在二線硅料生產成本線上。

未來兩年硅料新產能集中投產,但融資渠道收緊后,新產能建設進度需謹慎看待。

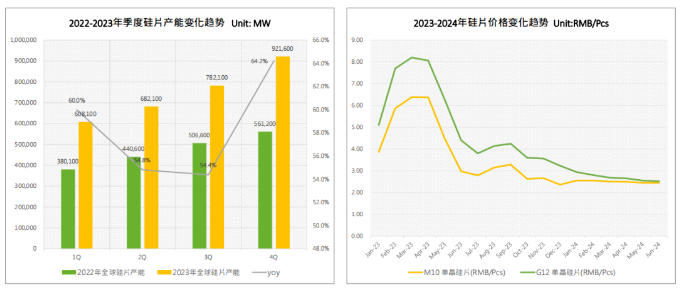

上游成本端支撐乏力,硅片新產能大量釋放后,供需失衡加重,價格將持續下探。未來兩年內,硅片產能已經達到了TW級別,供給過剩的情況已經成為現實。

然而,硅片產業正經歷N-P型轉換,伴隨大量P型產能出清,N型硅片需求可能會增加。因此,只有夠持續生產N型硅片的企業才能在新一輪產能過剩周期中立于不敗之地。

硅成本競爭愈加激烈,關鍵耗材保供、工藝領先、成本控制成硅片企業核心競爭力。

N-P技術迭代加速推進,電池行業開啟新一輪新技術擴產周期。但需要指出的是,雖然多技術路線并行發展,N型電池片產能實際建設進度有所延遲。在短期內,N型電池片的主流技術路線將由TOPCon技術主導,而HJT、XBC等技術路線研發進程正在加速。然而,由于成本等因素的制約,這些技術尚未大規模投產。

2023年下半年到2024年上半年,將成為企業決定能否憑借TOPCon電池獲得額外溢價的關鍵時期。首批規模化產能將在此時投入調試,能夠領先生產高效率N型電池片的廠商將在N型組件滲透率加速期獲得溢價,并在下一代技術路線的開拓方面占得先機。

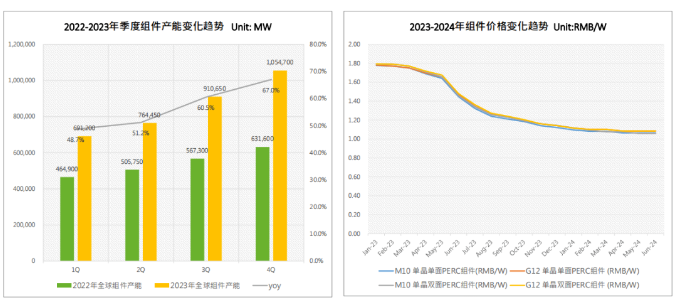

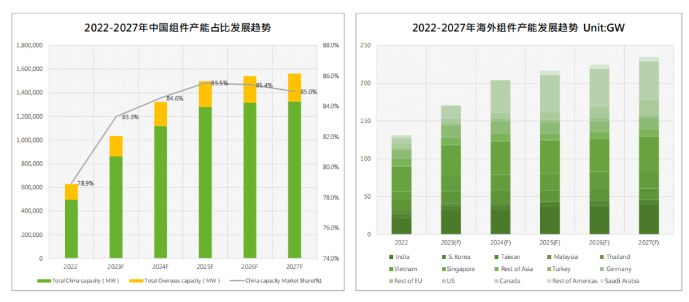

全球光伏組件產能不斷擴大,國內占比具有顯著優勢。但不可忽視的是,海外主要裝機市場越來越傾向于將產業鏈本地化。歐美、印度等國家紛紛推出支持政策以實現光伏組件本土化制造。因此,國內龍頭光伏組件制造商紛紛加速海外擴張。從長遠來看,在沒有政府補貼的情況下,企業是否能夠實現自我造血將成為關鍵。

海外組件產能落地持續推進,頭部廠商加速入局。

大尺寸組件主流地位確立,N型技術導入帶動雙玻占比提升。

04、光伏產業其他輔耗材市場“冰火兩重天”

光伏膠膜、玻璃、石英砂、銀漿等輔耗材市場在2023年呈現出“冰火兩重天”的態勢。由于光伏膠膜和玻璃價格下行,2023年相關企業盈利承壓,甚至出現了虧損。業績方面,光伏膠膜企業海優新材營收下降8.20%;光伏玻璃企業安彩高科2023年業績預虧,但營收好于預期,實現25.38%的增長。

相比光伏膠膜和玻璃,高純石英砂及其下游石英坩堝、光伏銀漿的市場表現則相對強勢。業績報告顯示,高純石英砂制造商——石英股份2023年凈利潤50.39億元,同比增長378.92%,光伏類產品收入較上年同期增加502,793.69萬元,同比增長388.71%。

石英坩堝制造商——歐晶科技2023年石英坩堝產品營業收入 21.01 億元,同比增長 177.90%;光伏配套加工服務營業收入 9.11 億元,同比增長 49.12%;光伏銀漿制造商——帝科股份2023年實現營業收入96億元,較上年同期增長154.94%;歸屬于上市公司股東的凈利潤為3.86億元,較上年同期增長 2336.51%。

對于業績增長的原因,石英股份方面提到,光伏領域用石英材料市場需求同比大幅增長,產銷兩旺。歐晶科技方面表示:“受下游市場需求旺盛及原材料上漲的因素影響,石英坩堝價格普遍上漲,同時受下游客戶硅片大尺寸化的影響,價格較高的大尺寸石英坩堝數量及占比不斷提升,帶動了公司經營業績大幅增長。”

除了上述總結分析,發展環境也是影響光伏市場的重要因素。劉紅琴等曾對我國各省份光伏產業環境成熟度進行評價。研究顯示,我國光伏產業環境成熟度仍有較大提升空間。

研究指出,中國光伏產業環境成熟度呈現出顯著的區域聚集性,成熟度較高的區域聚集在中東部地區(山西、內蒙古、安徽、河南、河北、遼寧、上海、江蘇、浙江、山東和廣東)以及太陽能資源豐富的西部地區(陜西、青海和寧夏)。由此可知,對于其他成熟度較低的省份,市場需求依舊旺盛,作為開拓市場的目標仍具有一定價值。

手機資訊

手機資訊 官方微信

官方微信

豫公網安備41019702003604號

豫公網安備41019702003604號