1. 超硬材料市場(chǎng)空間廣闊,CVD 金剛石有望成為下一代半導(dǎo)體材料

1.1. 超硬材料概述

超硬材料通常是指硬度特別高、維氏硬度大于 40 Gpa 的材料,主要用于金屬及合金材料、 高硬脆材料、復(fù)合材料、軟韌材料以及難加工材料的加工。同時(shí)作為一種重要的功能材料,可 應(yīng)用于電子電器、裝備制造、航空航天、國(guó)防軍工、醫(yī)療檢測(cè)和治療等高科技領(lǐng)域。超硬材料 主要包括固有硬度與其成分相關(guān)的本征類超硬材料和固有硬度與顯微結(jié)構(gòu)相關(guān)的非本征類超硬 材料。本征類超硬材料包括金剛石、立方氮化硼(PCBN)、氮化碳和 B-N-C 三元化合物等。 非本征類超硬材料包括納晶金剛石聚集體、聚合金剛石納米棒等。目前常見(jiàn)的超硬材料有天然 金剛石、人造金剛石、立方氮化硼等。

全球工業(yè)用超硬材料主要為工業(yè)金剛石,其中超過(guò) 90%為人造金剛石。天然金剛石礦屬于 不可再生資源且具有儲(chǔ)量有限、采掘高昂以及對(duì)生態(tài)環(huán)境不友好等特點(diǎn),無(wú)法被大范圍應(yīng)用于 工業(yè)領(lǐng)域。因此,工業(yè)用金剛石主要為人造金剛石。 人造金剛石的制備方法主要為高溫高壓法(HTHP)和化學(xué)氣相沉積法(CVD)。HTHP 法 即以石墨粉、金屬觸媒粉末為原料,通過(guò)電流加熱和液壓裝置建立高溫、高壓環(huán)境從而模擬天 然金剛石結(jié)晶和生長(zhǎng)環(huán)境,使石墨發(fā)生相變形成金剛石晶體。從熱力學(xué)上看,人造金剛石與天 然金剛石生長(zhǎng)機(jī)理類似,都是使碳原子在高溫高壓環(huán)境下重新結(jié)合,形成具有 sp3 C-C 鍵的正 四面體金剛石結(jié)構(gòu)。HTHP 法是人類首次成功合成金剛石所采用的技術(shù),也是目前我國(guó)人造金 剛石主要生產(chǎn)方法,具有制造成本低、生產(chǎn)效率高的特點(diǎn)。HTHP 法金剛石在生長(zhǎng)過(guò)程中,傳 壓介質(zhì)和原輔材料里的雜質(zhì)(如鐵、鈷、鎳等)會(huì)不斷進(jìn)入金剛石晶體中,形成各種缺陷,純度 也不夠理想,無(wú)法滿足下游半導(dǎo)體和光學(xué)領(lǐng)域應(yīng)用的高純度要求。同時(shí)受六面頂壓機(jī)設(shè)備體積 限制,金剛石的有效生長(zhǎng)空間很難突破 100 mm,HTHP 法金剛石的晶體尺寸提升空間有限。

化學(xué)氣相沉積法(CVD)合成金剛石是指在高溫低壓條件下(1000℃左右,27kPa 以下), 通過(guò)一定的方法激活 CH4/H2、CH4/N2、CH4/Ar 等含碳混合氣體,使其中的碳原子從碳源氣體 剝離并在合適的基底(如 Si、c-BN、SiC、Ni、Co、Pt、Ir 和 Pd 等)上進(jìn)行過(guò)飽和沉積,從而獲得高純度、高性能的金剛石薄膜。CVD 法金剛石生長(zhǎng)環(huán)境中主要使用碳源氣體,利用氫氣 在高溫下蝕刻石墨速度高于金剛石的特點(diǎn)獲得單晶金剛石,不需要加入金屬觸媒粉末,因此金 剛石內(nèi)雜質(zhì)極少,可滿足下游半導(dǎo)體等領(lǐng)域高純度需求。同時(shí) CVD 法金剛石在種晶盤生長(zhǎng)過(guò) 程中,可在碳源氣體中加入致色元素(如氮、硼等),獲得與天然鉆石類似的粉鉆黃鉆藍(lán)鉆,滿 足下游珠寶市場(chǎng)的多樣化需求。目前,MPCVD 法(微波等離子體化學(xué)氣相沉積法)由于具有 污染少、制備面積大、溫度條件易控制的有點(diǎn),是國(guó)內(nèi)外主流的 CVD 工藝生產(chǎn)金剛石方法。

目前,我國(guó)主要采用 HTHP 法生產(chǎn)人造金剛石。1965 年我國(guó)自主研發(fā)的金剛石六面 頂壓機(jī)問(wèn)世并快速在國(guó)內(nèi)大規(guī)模推廣使用,人造金剛石產(chǎn)品生產(chǎn)效率和產(chǎn)能產(chǎn)量快速提升, 我國(guó)很快成為金剛石單晶生產(chǎn)第一大國(guó);近年來(lái),合成壓機(jī)大型化、粉末觸媒技術(shù)及高溫 高壓合成工藝進(jìn)一步奠定了我國(guó)在高溫高壓法下合成金剛石單晶的領(lǐng)先優(yōu)勢(shì)。CVD 法自 20 世紀(jì) 80 年代開(kāi)始研究并工業(yè)化應(yīng)用,美國(guó)、日本、新加坡等國(guó)家在化學(xué)氣相沉積法(CVD) 技術(shù)研究和產(chǎn)業(yè)應(yīng)用方面取得較多成果。HTHP 法和 CVD 法在合成原理和合成方法上不盡相 同,從成本上來(lái)看 HTHP 法更低,從品質(zhì)上看 CVD 法金剛石純度更高,因此下游產(chǎn)業(yè)鏈主要 應(yīng)用領(lǐng)域也有不同側(cè)重。我們認(rèn)為,兩種方法在未來(lái)一段時(shí)間會(huì)保持共同發(fā)展、相互促進(jìn)的態(tài) 勢(shì)。

1.2. HPHT 工業(yè)金剛石應(yīng)用領(lǐng)域廣闊,市場(chǎng)需求大,我國(guó)擁有上游定價(jià)權(quán)

我國(guó)是全球第一大人造金剛石生產(chǎn)國(guó),壟斷了全球 95%工業(yè)金剛石領(lǐng)域市場(chǎng)份額,具有 HTHP 法工業(yè)金剛石定價(jià)權(quán)。根據(jù)超硬材料網(wǎng)數(shù)據(jù)顯示,我國(guó)目前行業(yè)存量壓機(jī) 1-1.2 萬(wàn)臺(tái), 其中用于工業(yè)金剛石 7000-9000 臺(tái);根據(jù)磨料磨具網(wǎng)數(shù)據(jù)顯示,2020 年我國(guó)工業(yè)金剛石總產(chǎn) 量 200 億克拉,其中工業(yè)金剛石單晶+微粉 145 億克拉,其中金剛石單晶及微粉產(chǎn)量達(dá) 145 億 克拉,寶石級(jí)單晶 244 萬(wàn)克拉,金剛石復(fù)合片 587 萬(wàn)片。 工業(yè)金剛石下游需求平穩(wěn),產(chǎn)能供應(yīng)充足。工業(yè)金剛石早期由日本、歐美等國(guó)家壟斷,產(chǎn) 品價(jià)格居高不下,可達(dá) 100 美元/克拉。2001 年國(guó)內(nèi)突破了金剛石關(guān)鍵粉末觸媒技術(shù),工業(yè)金 剛石產(chǎn)量大幅提升,同時(shí)價(jià)格快速下降,2015 年前后跌至 0.1 元/克拉。受產(chǎn)品價(jià)格大幅下跌 影響,2015-2016 年工業(yè)金剛石產(chǎn)量有所下降。之后一段時(shí)間內(nèi),工業(yè)金剛石價(jià)格穩(wěn)定在 0.2 元/克拉左右。2018 至 2019 年,工業(yè)用金剛石單晶和微粉出售均價(jià)受國(guó)內(nèi)制造業(yè)投資產(chǎn)出增速 下降影響出現(xiàn)下滑。2020 年和 2021 年,受消費(fèi)需求和光伏領(lǐng)域需求增長(zhǎng)影響,工業(yè)用金剛石 單晶和微粉銷售均價(jià)有所回升。21 年金剛石單晶平均銷售單價(jià)為 0.26 元/克拉,金剛石微粉價(jià) 格 0.36 元/克拉。2021 年我國(guó)金剛石單晶和金剛石微粉市場(chǎng)規(guī)模約為 42.1 億元和 17.5 億元。

工業(yè)金剛石下游應(yīng)用領(lǐng)域廣泛,建筑石材切割用金剛石為主。2020 年,金剛石產(chǎn)品結(jié)構(gòu) 中用于制作建筑石材切割工具制造的金剛石約占總量 50%,規(guī)模約 30 億元;機(jī)械及電子行業(yè) 磨具刀具用金剛石約占 25-30%,規(guī)模約 17 億元;勘探采掘工具用金剛石約占 15-20%,規(guī)模 約 10 億元。機(jī)械及電子行業(yè)磨具用金剛石增幅較快,有望成為工業(yè)金剛石需求新的增長(zhǎng)極。 勘探采掘工具用金剛石受下游油氣開(kāi)采周期影響,具有周期性趨勢(shì)。綜合考慮下游各細(xì)分子行業(yè)發(fā)展增速,預(yù)計(jì)至 2025 年工業(yè)金剛石需求約為 101 億元,復(fù)合年均增速約為 13.9%。

工業(yè)金剛石包括金剛石單晶和金剛石微粉,作為工業(yè)耗材,主要用于生產(chǎn)鋸、切、磨、鉆、 拋光等加工工具,應(yīng)用領(lǐng)域十分廣泛。金剛石單晶分為鋸切級(jí)單晶、磨削級(jí)單晶和大單晶,主 要用于磨削工具、鋸切工具、鉆頭、修整器等的制作。金剛石微粉主要分為研磨用微粉和線鋸 用微粉的制作,主要用于研磨膏、研磨液、金剛石線鋸、砂輪、復(fù)合片鉆頭等的制作。

1.2.1. 金剛石單晶需求旺盛,勘探采掘、建筑石材領(lǐng)域保持重要地位

目前工業(yè)金剛石單晶作為磨削拋光類超硬材料制品原材料,主要應(yīng)用于建筑陶瓷加工和石 材切割領(lǐng)域。在建筑陶瓷行業(yè),需要進(jìn)行磨削、拋光及切割加工處理的陶瓷產(chǎn)品占 80%以上, 超硬材料制品作為加工處理過(guò)程中必需的消耗品具有巨大的市場(chǎng)需求。我國(guó)是世界最大的陶瓷 生產(chǎn)國(guó)和消費(fèi)國(guó),根據(jù)《中國(guó)建筑衛(wèi)生陶瓷年鑒》和《Ceramic World Review》,我國(guó) 2020 年 建筑陶瓷磚產(chǎn)量為 84.7 億平方米,占全球產(chǎn)量的 52.7%,我國(guó) 2020 年的建筑陶瓷磚消費(fèi)量為 78.5 億平方米,占全球消費(fèi)量的 49.0%。根據(jù)中國(guó)建筑衛(wèi)生陶瓷協(xié)會(huì)統(tǒng)計(jì),2021 年我國(guó)建筑 陶瓷產(chǎn)量為 81.74 億平方米。目前我國(guó)建筑陶瓷市場(chǎng)呈現(xiàn)“大市場(chǎng)小企業(yè)”的競(jìng)爭(zhēng)格局,行業(yè) 集中度低,能夠生產(chǎn)高檔建筑陶瓷的企業(yè)數(shù)量較少,市場(chǎng)格局相對(duì)穩(wěn)定,龍頭優(yōu)勢(shì)顯著;隨著 國(guó)內(nèi)消費(fèi)能力提高,消費(fèi)者會(huì)更加青睞高品質(zhì)建筑陶瓷產(chǎn)品。海外市場(chǎng)方面,根據(jù)《Ceramic World Review》,2021 年全球瓷磚產(chǎn)量達(dá)到 183.39 億 m2,較 2020 年增長(zhǎng) 7.2%。2021 年全 球前十大建筑陶瓷磚生產(chǎn)國(guó)的陶瓷磚生產(chǎn)總量占全球總產(chǎn)量的 84.4%,其中,中國(guó)為全球最大 的陶瓷磚生產(chǎn)國(guó),印度和巴西分別居第二、第三位。中國(guó)、印度、巴西也是世界主要的瓷磚消 費(fèi)國(guó),2021 年度合計(jì)占全球總消費(fèi)量的 61.8%。2021 年,巴西瓷磚消費(fèi)量伴隨巴西建筑業(yè)擴(kuò) 張而上升 9.80%。根據(jù) Manufacturing and Economic Studies 的預(yù)測(cè),到 2025 年全球陶瓷磚 產(chǎn)量可能會(huì)新增 45 億平方米,增速為 5.1%,屆時(shí)陶瓷磚產(chǎn)量將會(huì)突破 200 億平方米。隨著 高品質(zhì)陶瓷產(chǎn)品需求上升、建筑陶瓷行業(yè)集中度的提升以及陶瓷磚海外市場(chǎng)的擴(kuò)大,對(duì)陶瓷磨 削拋光超硬材料制品具有巨大需求,促進(jìn)國(guó)內(nèi)金剛石單晶類產(chǎn)品進(jìn)入新一輪成長(zhǎng)。

超硬材料制品貫穿于整個(gè)產(chǎn)業(yè)鏈,從最初的石材開(kāi)采到加工都需要使用大量繩鋸、鋸片、 磨輪、排鋸等超硬材料制品。近年來(lái)我國(guó)超硬材料制品技術(shù)獲得了迅猛發(fā)展,應(yīng)用于石材礦山 開(kāi)采及加工用的超硬材料制品性能接近世界先進(jìn)水平,中國(guó)石材加工工具市場(chǎng)份額不斷擴(kuò)大。 2016-2019 年我國(guó)規(guī)格石材行業(yè)市場(chǎng)規(guī)模從 9921 億元增長(zhǎng)至 12716 億元,年復(fù)合增長(zhǎng)率達(dá) 7.04%,2020 年行業(yè)增速有所下降。在石材行業(yè)逐漸市場(chǎng)化的環(huán)境下以及消費(fèi)升級(jí)帶來(lái)的供給 側(cè)結(jié)構(gòu)性改革的大背景下,公共建筑裝修裝飾工程市場(chǎng)、家裝業(yè)務(wù)向中高端轉(zhuǎn)化邁進(jìn),我們認(rèn) 為 2023 年行業(yè)增速會(huì)逐步恢復(fù),預(yù)計(jì)到 2025 年我國(guó)規(guī)格石材行業(yè)市場(chǎng)規(guī)模增長(zhǎng)至 15670 億 元。海外市場(chǎng)方面,根據(jù) Stone World 網(wǎng)站發(fā)布的數(shù)據(jù),2020 年全球天然石材市場(chǎng)規(guī)模為 333.75 億美元,預(yù)計(jì)到 2030 年將達(dá)到 504.65 億美元,年均復(fù)合增長(zhǎng)率為 4.0%。隨著全球范圍內(nèi)住 宅投資的增加,建筑產(chǎn)業(yè)的擴(kuò)張和建設(shè)支出的增加,全球石材市場(chǎng)在不斷增長(zhǎng)。巴西、印度等 國(guó)對(duì)于石材的高消費(fèi)、高產(chǎn)出與高儲(chǔ)備推動(dòng)了我國(guó)超硬材料制品的出口增長(zhǎng),帶動(dòng)了金剛石單 晶的需求。

礦產(chǎn)開(kāi)采數(shù)量和深度增加,帶動(dòng)金剛石單晶在勘探采掘領(lǐng)域需求提升。隨著世界經(jīng)濟(jì)的發(fā) 展與地緣局勢(shì)的變化,全球?qū)ΦV產(chǎn)資源的需求日益提升。伴隨著我國(guó)現(xiàn)代化進(jìn)程的不斷加快, 對(duì)礦產(chǎn)資源的進(jìn)口與消耗量也穩(wěn)步增長(zhǎng),中國(guó)是過(guò)去十年全球石油需求的主要推動(dòng)者,2022 年我國(guó)進(jìn)口原油 5.08 億噸,進(jìn)口天然氣 1.09 億噸。提高我國(guó)礦產(chǎn)勘探采掘水平,提升我國(guó)礦 產(chǎn)資源產(chǎn)量,有助于打造自主可控礦產(chǎn)資源供應(yīng)鏈,確保礦產(chǎn)資源穩(wěn)定長(zhǎng)期供應(yīng)。過(guò)去十年我 國(guó)礦產(chǎn)開(kāi)采量保持穩(wěn)定,2022 年我國(guó)原煤產(chǎn)量 45.0 億噸,同比增長(zhǎng) 9%;原油產(chǎn)量 2.05 億噸, 同比增長(zhǎng) 2.9%;天然氣產(chǎn)量 2220 億立方米,同比增長(zhǎng) 7.8%;十種常用有色金屬產(chǎn)量 6774.3 萬(wàn)噸,同比增長(zhǎng) 4.3%。目前,我國(guó)淺部地層的礦產(chǎn)資源已基本開(kāi)采殆盡,需采掘更多的原礦 量以保持產(chǎn)量穩(wěn)步增長(zhǎng),深部找礦和采掘已成為我國(guó)采礦事業(yè)發(fā)展方向。金剛石單晶相比于其 他硬質(zhì)合金,金剛石單晶更能適應(yīng)深孔要求且在堅(jiān)硬巖層中具有優(yōu)良的鉆進(jìn)效果。隨著勘探深 度的增加,金剛石單晶鉆進(jìn)的經(jīng)濟(jì)性優(yōu)勢(shì)更加明顯,我們認(rèn)為金剛石單晶未來(lái)在深部采礦中具 有良好的應(yīng)用前景,礦產(chǎn)采掘力度的加大也將進(jìn)一步增加金剛石單晶及其工具制品的需求。

1.2.2. 制造業(yè)轉(zhuǎn)型升級(jí)提升金剛石微粉需求,新興產(chǎn)業(yè)拓寬應(yīng)用領(lǐng)域

我國(guó)機(jī)械制造產(chǎn)業(yè)轉(zhuǎn)型升級(jí),拉動(dòng)金剛石微粉相關(guān)市場(chǎng)需求持續(xù)增長(zhǎng)。機(jī)械、光伏、化工、 航空航天對(duì)材料及加工工具提出了更高的要求。由于金剛石微粉具有優(yōu)異的性能和極佳的化學(xué) 穩(wěn)定性,催生出一批新型金剛石工具,如金剛石線鋸、高精密金剛石砂輪、金剛石超薄劃片和 高精度套料鉆頭等,其獨(dú)特優(yōu)勢(shì)在制造業(yè)升級(jí)中進(jìn)一步凸顯。

汽車行業(yè)精密加工領(lǐng)域已經(jīng)廣泛人造金剛石工具,高端金剛石工具可以滿足汽車及其零配 件制造過(guò)程中鏜孔、銑削、開(kāi)槽、鉸孔、研磨、車削和珩磨等工藝的極端技術(shù)要求。同時(shí),存 量汽車更換汽車零配件的維修需求也會(huì)帶動(dòng)金剛石微粉的市場(chǎng)需求。從汽車消費(fèi)端來(lái)看,全球 汽車產(chǎn)量從 2011 年的 8005 萬(wàn)輛增加至 8850 萬(wàn)輛。我國(guó)汽車產(chǎn)量由 2011 年的 1842 萬(wàn)輛上升 到 2022 年的 2702 萬(wàn)輛,整體呈上升趨勢(shì),隨著我國(guó)在新能源汽車領(lǐng)域的優(yōu)勢(shì)逐步擴(kuò)大,以及 2023 年我國(guó)經(jīng)濟(jì)逐漸復(fù)蘇,汽車市場(chǎng)未來(lái)具有較大的增長(zhǎng)空間。從存量汽車維修來(lái)看,截至 2022 年底全國(guó)汽車保有量達(dá) 3.19 億量,比 2021 年增加 1752 萬(wàn)輛,同比增長(zhǎng) 6.79%,占機(jī)動(dòng) 車總量的 76.59%,為機(jī)動(dòng)車保有量的主要構(gòu)成主體。根據(jù)前瞻產(chǎn)業(yè)研究院計(jì)算,2021 年中國(guó) 平均車齡達(dá) 6.5 年,根據(jù)發(fā)達(dá)國(guó)家的經(jīng)驗(yàn),車齡超過(guò) 5 年,汽車維護(hù)保養(yǎng)部件和頻次都會(huì)上升, 我們預(yù)計(jì),未來(lái)中國(guó)汽車零部件市場(chǎng)有較大的增長(zhǎng)空間。

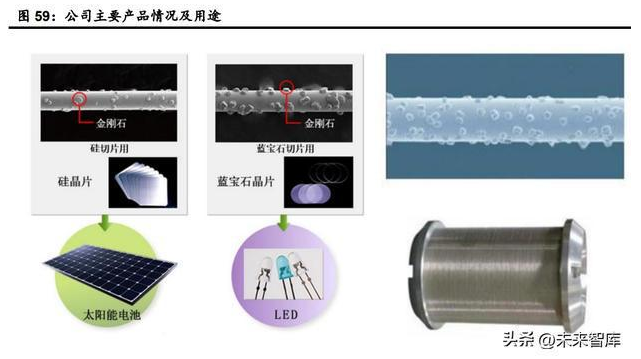

碳達(dá)峰、碳中和背景下,光伏增速有望得到維持,支撐光伏用金剛石微粉需求持續(xù)增長(zhǎng)。 光伏發(fā)電和 LED 照明所用單晶硅、多晶硅、藍(lán)寶石以及其他光電磁材料的加工均需使用金剛 石工具。2021 年 9 月 22 日,國(guó)務(wù)院發(fā)布《關(guān)于完整準(zhǔn)確全面貫徹新發(fā)展理念做好碳達(dá)峰碳中 和工作的意見(jiàn)》,意見(jiàn)要求建立清潔低碳安全高效的能源體系,到 2030 年,風(fēng)電、太陽(yáng)能發(fā)電 總裝機(jī)容量達(dá)到 12 億千瓦以上。截至 2022 年,太陽(yáng)能發(fā)電裝機(jī)容量 3.93 億千瓦,其中光伏 發(fā)電裝機(jī)容量為 3.92 億千瓦,占比 99.75%。目前,我國(guó)風(fēng)電、太陽(yáng)能發(fā)電總裝機(jī)量為 7.63 億千瓦,未來(lái) 7 年市場(chǎng)規(guī)模需要擴(kuò)大 60%才可達(dá)到目標(biāo)要求。清潔能源下游應(yīng)用領(lǐng)域發(fā)展確定 性高,帶動(dòng)線鋸用金剛石微粉需求擴(kuò)增。根據(jù) CPIA 測(cè)算,2023-2025 全球光伏新增裝機(jī)規(guī)模 分別為 248、273、300GW,按照每片硅片(約 4W)需耗用電鍍金剛石線 1.5m 測(cè)算,2025 年全球硅片需求將達(dá) 750 億片,金剛線需求將達(dá) 11250 萬(wàn)千米。按照每千米金剛石線耗用 7.14 克拉金剛石微粉計(jì)算,我們預(yù)計(jì)光伏金剛線用金剛石微粉量將從 2022 年的 4.69 億克拉增長(zhǎng)到 2025 年的 8.03 億克拉,未來(lái)市場(chǎng)空間廣闊。

消費(fèi)電子溫和回暖,金剛石微粉需求提升。5G 和物聯(lián)網(wǎng)等技術(shù)的快速發(fā)展需要更加復(fù)雜 的材料和精細(xì)的加工,金剛石微粉及制品可為金屬、陶瓷和脆性材料等提供高質(zhì)量的精密表面 處理。近年來(lái),消費(fèi)電子業(yè)發(fā)展極為迅速,隨著 VR、AR、智能手表、5G 手機(jī)、折疊屏手機(jī) 等新產(chǎn)品的不斷涌現(xiàn),對(duì)于產(chǎn)品性能和品質(zhì)的要求不斷提高,為金剛石微粉創(chuàng)造廣闊的市場(chǎng)空 間。根據(jù) Statista 的數(shù)據(jù),中國(guó)消費(fèi)電子產(chǎn)品市場(chǎng)規(guī)模從 2016 年的 16120 億美元增長(zhǎng)到 2021 年的 18113 億美元。受疫情影響,智能手機(jī)等電子產(chǎn)品出現(xiàn)庫(kù)存積壓,伴隨著未來(lái)疫情影響邊 際減弱,需求有望進(jìn)一步向好,庫(kù)存會(huì)得到進(jìn)一步消耗,逐步回歸正常的安全備貨水平。同時(shí) 隨著折疊屏技術(shù)逐漸成熟,未來(lái) 5G 折疊屏手機(jī)不斷出貨放量,進(jìn)而拉動(dòng)相關(guān)領(lǐng)域金剛石微粉 需求穩(wěn)中有升。

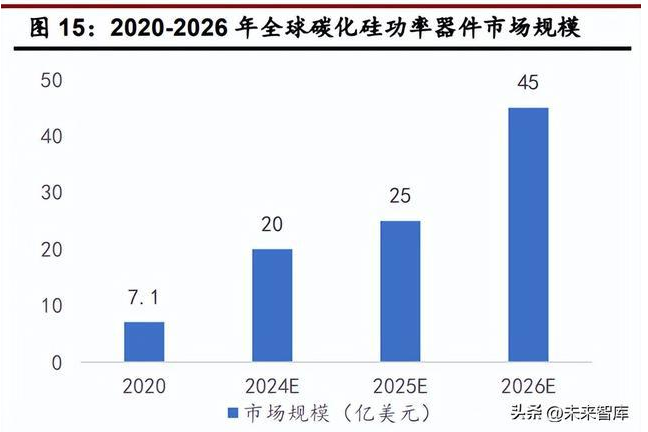

第三代半導(dǎo)體快速發(fā)展帶動(dòng)金剛石微粉需求不斷增長(zhǎng)。碳化硅作為第三代半導(dǎo)體材料努氏 硬度達(dá)到了 30Gpa,相較第二代半導(dǎo)體材料砷化鎵(努氏硬度 7Gpa)加工難度大,因此在碳 化硅晶體切割、晶片研磨、晶片拋光等幾個(gè)生產(chǎn)環(huán)節(jié)均需使用金剛石微粉或相關(guān)產(chǎn)品進(jìn)行加工。 國(guó)家十四五規(guī)劃提出,要推進(jìn)碳化硅、氮化鎵等寬禁帶半導(dǎo)體材料的發(fā)展;長(zhǎng)三角區(qū)域一體化 發(fā)展規(guī)劃提出,要加快培育布局第三代半導(dǎo)體等未來(lái)產(chǎn)業(yè)。根據(jù) Yole 統(tǒng)計(jì),碳化硅功率器件市 場(chǎng)規(guī)模約 7.1 億美元,預(yù)計(jì) 2026 年將增長(zhǎng)至 45 億美元,2020-2026 年復(fù)合增長(zhǎng)率近 36%。 隨著國(guó)內(nèi)外新能源車和光伏發(fā)電等下游需求不斷增長(zhǎng),對(duì)功率器件和襯底材料的功率及頻率適 用性要求也不斷提高,碳化硅作為襯底可開(kāi)發(fā)出更適應(yīng)高溫、高壓、高頻率和大功率等條件的 半導(dǎo)體器件,滿足下游需求。因此,碳化硅襯底的市場(chǎng)規(guī)模有望快速增長(zhǎng),帶來(lái)廣闊的國(guó)產(chǎn)替 代空間和帶動(dòng)金剛石微粉需求。

LED 與消費(fèi)電子行業(yè)增長(zhǎng),帶動(dòng)藍(lán)寶石切割用金剛石微粉需求提升。藍(lán)寶石主要作為 LED 行業(yè)的藍(lán)寶石襯底材料和消費(fèi)電子行業(yè)光學(xué)藍(lán)寶石材料,根據(jù) Yole 統(tǒng)計(jì),超過(guò) 80%藍(lán)寶石用 于 LED 襯底材料。LED 已經(jīng)逐步取代普通白熾燈、節(jié)能燈,加上新型態(tài)的 Micro&Mini LED 出 現(xiàn),LED 的滲透率會(huì)持續(xù)攀高。根據(jù) Arizton 預(yù)測(cè),2021-2024 年全球 MiniLED 市場(chǎng)規(guī)模有望 從 1.5 億美元增至 23.2 億美元,復(fù)合年增長(zhǎng)率約為 140%。2021 年中國(guó) MiniLED 產(chǎn)值約為 187.8 億元,預(yù)計(jì) 2026 年 MiniLED 背光模組市場(chǎng)空間將達(dá)到 1250 億元。MiniLED 面板需求的增長(zhǎng) 將會(huì)帶動(dòng)對(duì)上游金剛石切割線的需求。

1.3. CVD 工業(yè)金剛石功能性應(yīng)用領(lǐng)域潛力大,有望成為半導(dǎo)體材料新秀

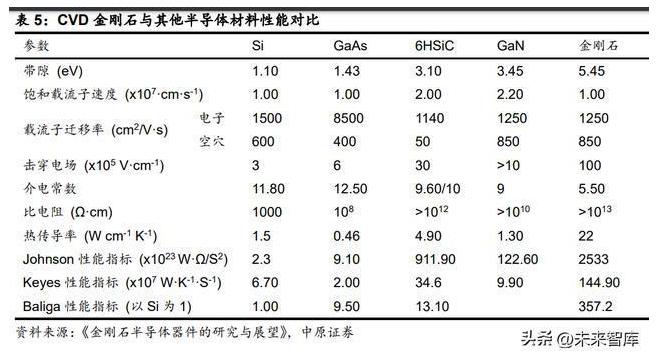

CVD 金剛石開(kāi)發(fā)潛力巨大。人造金剛石不僅限于工業(yè)金剛石,還可作為高新技術(shù)材料在半 導(dǎo)體、光學(xué)、量子技術(shù)等工業(yè)領(lǐng)域有廣闊的應(yīng)用空間。與 HTHP 法相比,CVD 法合成金剛石 具有尺寸大、低雜質(zhì)濃度、高結(jié)晶質(zhì)量等優(yōu)點(diǎn),在大尺寸、高純度金剛石制備與摻雜研究方面 優(yōu)勢(shì)更明顯,電學(xué)、光學(xué)、熱學(xué)、聲學(xué)等方面性能優(yōu)異,是具有巨大開(kāi)發(fā)潛力的功能性材料。

2022 年 8 月 12 日,美國(guó)商務(wù)部宣布對(duì)壓力增益燃燒技術(shù)、EDA 軟件、氧化鎵和金剛石為 代表的寬禁帶半導(dǎo)體材料等四項(xiàng)技術(shù)加入商業(yè)管制清單,限制出口。受國(guó)際形勢(shì)影響,我國(guó)半 導(dǎo)體行業(yè)發(fā)展備受制約。半導(dǎo)體材料是制作半導(dǎo)體器件和集成電路的電子材料,是半導(dǎo)體工業(yè) 的基礎(chǔ)。其中半導(dǎo)體襯底材料長(zhǎng)晶難度大、技術(shù)壁壘高,毛利率達(dá) 50%左右。半導(dǎo)體產(chǎn)業(yè)鏈包 括上游襯底、外延等構(gòu)成基礎(chǔ)材料,經(jīng)過(guò)中游器件和集成電路設(shè)計(jì),光刻、薄膜沉積、刻蝕等 復(fù)雜工藝流程,最后在下游進(jìn)行晶圓封裝,應(yīng)用到電子、新能源、5G 等諸多領(lǐng)域。襯底是產(chǎn) 業(yè)鏈最具價(jià)值、技術(shù)含量最高的環(huán)節(jié),幾乎決定著芯片制程的技術(shù)路線,襯底的選擇對(duì)未來(lái)半 導(dǎo)體產(chǎn)業(yè)的發(fā)展起關(guān)鍵性作用。

目前第三代半導(dǎo)體有氮化鎵(GaN)、碳化硅(SiC)、AlN(氮化鋁)、ZnO(氧化鋅)等, 近年來(lái)各國(guó)陸續(xù)布局半導(dǎo)體產(chǎn)業(yè),產(chǎn)業(yè)化進(jìn)程快速崛起。金剛石禁帶寬度達(dá) 5 eV,是當(dāng)前單質(zhì) 半導(dǎo)體材料中帶隙最寬的材料,同時(shí)具有高擊穿電場(chǎng)、大飽和載流子速度、高載流子遷移率和 底介電常數(shù)等優(yōu)異電學(xué)性質(zhì),被認(rèn)為是制備下一代高功率、高頻、高溫及低功率損耗電子器件 最有希望的材料,有望成為第四代半導(dǎo)體材料。

目前制備大尺寸金剛石及晶圓的技術(shù)主要有同質(zhì)外延生長(zhǎng)、馬賽克晶圓制備和異質(zhì)外延生 長(zhǎng)等技術(shù)。其中,同質(zhì)外延生長(zhǎng)的獨(dú)立單晶薄片具有缺陷密度低的特點(diǎn),最大尺寸可達(dá) 1 英寸; 采用“平鋪克隆”晶片的馬賽克拼接技術(shù)生長(zhǎng)的金剛石晶圓可達(dá) 2 英寸。采用金剛石異質(zhì)外延 技術(shù)的晶圓可達(dá) 4 英寸。如采用低成本異質(zhì)外延 CVD 法,通過(guò)生長(zhǎng)金剛石多晶薄膜,晶圓已 達(dá) 8 英寸,可作為導(dǎo)熱襯底,用于新一代功率電子器件。

半導(dǎo)體行業(yè)高度景氣,后周期的半導(dǎo)體材料需求獲得提升。在新能源汽車、云計(jì)算、5G、 物聯(lián)網(wǎng)等新型產(chǎn)業(yè)帶動(dòng)下,半導(dǎo)體需求持續(xù)旺盛。同時(shí)受中美貿(mào)易戰(zhàn)影響,國(guó)內(nèi)客戶更加重視 芯片產(chǎn)業(yè)鏈獨(dú)立安全自主,對(duì)國(guó)產(chǎn)半導(dǎo)體材料需求不斷增長(zhǎng),中國(guó)大陸半導(dǎo)體材料市場(chǎng)從 2009 年的 225.5 億元增長(zhǎng)至 2021 年 820.16 億元,年均復(fù)合增長(zhǎng)率達(dá) 11.3%,預(yù)計(jì) 2023 年市場(chǎng)規(guī) 模達(dá) 1024.34 億元。從地域來(lái)看,2020 年中國(guó)大陸市場(chǎng)規(guī)模超過(guò)韓國(guó)達(dá) 914.40 億元,位居全 球第二,占全球市場(chǎng)規(guī)模的 17.28%。受 2020 年下半年半導(dǎo)體缺貨影響,晶圓廠于 2020 年底 開(kāi)始大幅擴(kuò)產(chǎn),晶圓廠的建設(shè)周期約耗時(shí) 2 年,2023 年新增產(chǎn)能將迎來(lái)釋放,有望拉動(dòng)半導(dǎo) 體材料需求在后周期增長(zhǎng)。

CVD 金剛石因散熱性強(qiáng)、成本低、尺寸大,可作為大功率散熱片。多晶金剛石作為大功率 芯片、電子器件散熱片方面具備高性能優(yōu)勢(shì),未來(lái)隨產(chǎn)量提升和成本下降有望在半導(dǎo)體散熱片 領(lǐng)域得到大規(guī)模應(yīng)用。目前元素六公司已實(shí)現(xiàn) 4 英寸電子級(jí)多晶金剛石的商業(yè)化量產(chǎn),國(guó)內(nèi)化 合積電公司于 2022 年實(shí)現(xiàn) 125mm 金剛石熱沉片生產(chǎn),目前國(guó)際最大制備尺寸可達(dá) 8 英寸, 隨著 MPCVD 技術(shù)的改善升級(jí)有望與現(xiàn)存的 8 英寸半導(dǎo)體晶圓制造產(chǎn)線兼容,最終實(shí)現(xiàn)多晶金 剛石熱沉材料在半導(dǎo)體材料產(chǎn)業(yè)的規(guī)模化應(yīng)用推廣。

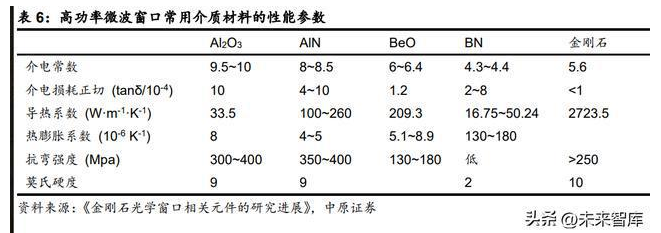

金剛石由于在極端惡劣環(huán)境下仍具有高紅外透過(guò)率和低光學(xué)自發(fā)射率,可作為光學(xué)窗口提 高武器性能,對(duì)于發(fā)展機(jī)載、彈載、艦載等紅外搜索與跟蹤系統(tǒng)所用的光學(xué)窗口/整流罩,高功 率微波武器、高能激光武器等新型武器,核反應(yīng)堆 ECRH 用介質(zhì)窗,太赫茲波段用行波管等有 重要的意義。例如金剛石熱導(dǎo)率高,引起的溫度梯度和折射率梯度變化很小,光束不會(huì)畸變, 可作為高能 CO2激光器耐高功率耐高頻輸出介質(zhì)窗口;金剛石 X 射線窗口具有更高透過(guò)率、高 強(qiáng)度硬度、高損傷閾值以及安全無(wú)毒無(wú)傷害等優(yōu)點(diǎn),可代替鈹成為新一代 X 射線窗口材料。CVD 金剛石在軍事領(lǐng)域具有極高的應(yīng)用價(jià)值。

2021 年全球 CVD 金剛石市場(chǎng)銷售額達(dá)到了 4 億美元,預(yù)計(jì) 2028 年將達(dá)到 6.8 億美元, 年復(fù)合增長(zhǎng)率(CAGR)為 7.7%(2022-2028)。根據(jù)共研網(wǎng)統(tǒng)計(jì),中國(guó) CVD 金剛石市場(chǎng)規(guī)模 從 2014 年的 0.35 億元增長(zhǎng)至 2021 年的 1.51 億元。目前我國(guó) CVD 金剛石市場(chǎng)規(guī)模較小,考 慮到半導(dǎo)體材料隨下游半導(dǎo)體市場(chǎng)快速增長(zhǎng),以及在新能源、互聯(lián)網(wǎng)、云計(jì)算、數(shù)據(jù)中心、消費(fèi)電子等諸多領(lǐng)域信息化發(fā)展對(duì)半導(dǎo)體的龐大需求,隨著第四代半導(dǎo)體材料逐漸應(yīng)用,CVD 金 剛石市場(chǎng)規(guī)模將迅速擴(kuò)大。

2. 培育鉆石巧奪天工,低滲透高增長(zhǎng)匯聚投資價(jià)值

2.1. 人工合成真鉆石,從工業(yè)品走向消費(fèi)品

培育鉆石是人造金剛石中的寶石級(jí)大單晶,是依靠超硬材料工業(yè)技術(shù)不斷發(fā)展而誕生的品 種。隨著科學(xué)技術(shù)發(fā)展,對(duì)加工表面光滑度和加工精度要求越來(lái)越高,超硬材料需求量也隨只 增加。天然金剛石適合做切削道具的比例低,價(jià)格昂貴,人們開(kāi)始通過(guò)實(shí)驗(yàn)室模擬天然鉆石生 長(zhǎng)環(huán)境合成鉆石。培育鉆石最早在 1954 年由美國(guó)通用電氣公司科學(xué)家赫伯特·斯特朗運(yùn)用化 學(xué)氣相沉積法合成而成,中國(guó)在 1963 年合成了第一顆人造細(xì)粒鉆石。早期人造鉆石在硬度、 熱導(dǎo)率等屬性上達(dá)到了天然鉆石的標(biāo)準(zhǔn),但在色澤、純度、體積上仍有差距,主要以磨料、磨 具、刀具等形式應(yīng)用于工業(yè)領(lǐng)域。隨著合成工藝不斷改進(jìn),寶石級(jí)大單晶技術(shù)獲得突破,已經(jīng) 可以合成出 30 克拉的無(wú)色鉆石,人工鉆石也從工業(yè)品市場(chǎng)逐漸走向消費(fèi)品市場(chǎng)。一般而言, 工業(yè)級(jí)鉆石被稱為金剛石,寶石級(jí)鉆石被稱為培育鉆石。

培育鉆石與天然鉆石無(wú)異,是實(shí)驗(yàn)室培育的真鉆石。培育鉆石與天然鉆石具有相同的晶體 結(jié)構(gòu)、化學(xué)成分、光學(xué)和物理特性,二者均為純碳構(gòu)成的晶體,在透明度、折射率、色散、顏 色等方面沒(méi)有明顯差異。專業(yè)人士需要通過(guò)激光光源以及激光光源等高科技設(shè)備才可鑒別培育 鉆石和天然鉆石,但二者在肉眼上難以通過(guò)外觀品質(zhì)分辨。 培育鉆石是人工培育的真鉆石。目前市場(chǎng)上的偽鉆石主要是鋯石和莫桑石兩種,鋯石的主 要成分為硅酸鋯,莫桑石的主要成分為碳化硅,在元素組成、晶體結(jié)構(gòu)、火彩、光澤上均與天 然鉆石有明顯差異。真鉆石包括天然鉆石和人工培育鉆石,兩者的差異僅在于合成環(huán)境與形成 方式,天然鉆石在地殼活動(dòng)或衛(wèi)星撞擊等天然環(huán)境形成,而培育鉆石是在實(shí)驗(yàn)室中高溫高壓或 高溫低壓特定環(huán)境形成。

培育鉆石與天然鉆石可通過(guò)特殊檢測(cè)方法進(jìn)行分別。培育鉆石與天然鉆石的晶體結(jié)構(gòu)完全 相同,主要化學(xué)成分也別無(wú)二致,差異體現(xiàn)在由于生長(zhǎng)條件不同而引入的缺陷種類、濃度和分 布差異,近 20 年來(lái)的鑒定方法有紅外光譜分析、寶石學(xué)特征觀察、發(fā)光圖像觀察和光致發(fā)光 光譜分析。 培育鉆石與天然鉆石紅外吸收光譜不同。鉆石中的常見(jiàn)雜質(zhì)為氮元素和硼元素,由于培育 鉆石生長(zhǎng)周期短,雜質(zhì)元素來(lái)不及聚集,同時(shí)通過(guò)使用除氮?jiǎng)┑确椒ǎ嘤@石含氮量極低。 CVD 培育鉆石通常采用甲烷為氮源,也會(huì)引入部分雜質(zhì)氫元素。培育鉆石和天然鉆石在雜質(zhì)元 素種類和分布的細(xì)微差異會(huì)產(chǎn)生不同的紅外吸收光譜,根據(jù)光譜可確定鉆石的生長(zhǎng)方法。

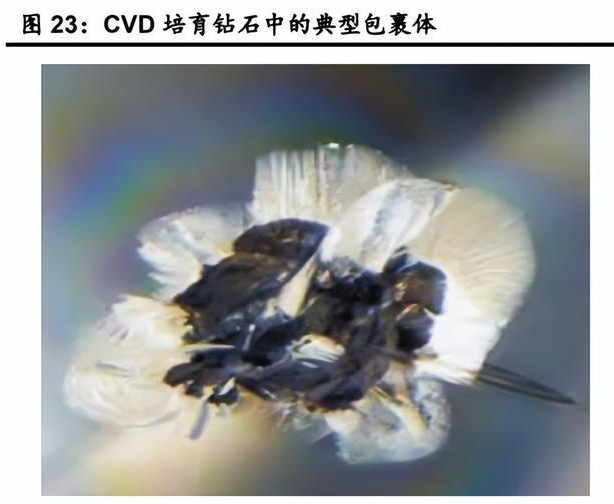

培育鉆石與天然鉆石發(fā)光性質(zhì)不同。鉆石品格中的某些缺陷,在合適的光源激發(fā)下會(huì)發(fā)出 可見(jiàn)光,而缺陷種類與生長(zhǎng)條件密切相關(guān),使得培育鉆石與天然鉆石的發(fā)光性質(zhì)存在差異。 HPHT 培育鉆石在短波紫外燈下多呈中到強(qiáng)的黃綠色到藍(lán)綠色熒光,長(zhǎng)波紫外燈下多數(shù)呈惰性 或弱黃綠色熒光;CVD 培育鉆石在短波紫外燈下呈中到強(qiáng)的黃到黃綠色熒光,長(zhǎng)波紫外燈下多 呈惰性。特別地,HPHT 培育鉆石經(jīng)短波紫外燈照射后多具有藍(lán)綠色磷光。 培育鉆石與天然鉆石包裹體不同。由于生長(zhǎng)環(huán)境中的化學(xué)組分存在差異,培育鉆石與天然 鉆石在包裹體種類上大不相同。天然鉆石中常見(jiàn)礦物晶體、白色云霧狀包裹體,而 HPHT 培育 鉆石的特征包裹體主要為生產(chǎn)過(guò)程中使用的鐵、鈷、鎳等金屬助熔劑的殘余,外觀上為近球形 或拉長(zhǎng)的深色包裹體,金屬光澤,含量足夠高時(shí)甚至可以被磁鐵吸引。CVD 培育鉆石往往可見(jiàn) 球狀或聚集的針尖狀黑色包裹體,為無(wú)定形碳或微晶石墨。

2.2. 培育鉆石獲權(quán)威機(jī)構(gòu)認(rèn)可,比天然鉆石成本低更環(huán)保顏色可控

培育鉆石加速崛起,逐步獲市場(chǎng)認(rèn)可。2012 年至 2015 年期間,培育鉆石已在部分國(guó)家時(shí) 尚消費(fèi)市場(chǎng)零星出現(xiàn),但產(chǎn)品品質(zhì)不高、價(jià)格競(jìng)爭(zhēng)力不強(qiáng)。2016 年前后,我國(guó)采用溫差晶種法 生產(chǎn)的無(wú)色小顆粒培育鉆石開(kāi)始嘗試小批量生產(chǎn)。2018 年,戴爾比斯等鉆石珠寶巨頭進(jìn)入培育 鉆石賽道,建立培育鉆石子品牌。培育鉆石在行業(yè)組織建立、技術(shù)規(guī)范制定、合成和鑒定技術(shù) 提升、生產(chǎn)成本和零售價(jià)格降低、產(chǎn)能規(guī)模和市場(chǎng)份額提高等方面取得快速發(fā)展和明顯進(jìn)步, 培育鉆石得到大眾認(rèn)可。2019 年之后培育鉆石接受度已經(jīng)提高至較高水平,制造成本大幅下降, 認(rèn)可度加速提升。2020 年下游加工受疫情影響,培育鉆石的市場(chǎng)開(kāi)拓過(guò)程受到干擾。隨著 2023 年疫情影響的逐步解除,行業(yè)將進(jìn)一步加速崛起。

培育鉆石獲國(guó)內(nèi)外權(quán)威機(jī)構(gòu)背書(shū),監(jiān)管介入保障行業(yè)規(guī)范。2018 年 7 月,美國(guó)聯(lián)邦貿(mào)易 委員會(huì)(FTC)修訂了鉆石的定義,刪去了“天然”的限定,將實(shí)驗(yàn)室培育鉆石納入鉆石大類; 不推薦使用“合成鉆石”以免誤導(dǎo)消費(fèi)者培育鉆石不是真正的鉆石。同時(shí),F(xiàn)TC 也加大了對(duì)培 育鉆石行業(yè)的監(jiān)管力度,要求鉆石公司必須說(shuō)明鉆石是開(kāi)采還是人工合成,禁止在人工合成的 鉆石上使用已有天然鉆石的名稱或聲稱人工合成鉆石擁有與天然鉆石相同的物理特性,嚴(yán)格審 核廣告文案中含有類似"環(huán)保"的詞匯,避免過(guò)分夸大培育鉆石。2019 年 7 月,中國(guó)珠寶玉石首 飾行業(yè)協(xié)會(huì)培育鉆石分會(huì)在鄭州成立,標(biāo)志著中國(guó)珠寶行業(yè)對(duì)培育鉆石的認(rèn)可。國(guó)內(nèi)外監(jiān)管措 施的加強(qiáng)有助于進(jìn)一步規(guī)范培育鉆石行業(yè),為行業(yè)構(gòu)建一條清晰的產(chǎn)業(yè)鏈,同時(shí)出清一批不規(guī) 范的小企業(yè),避免小企業(yè)將培育鉆石包裝成天然鉆石銷售。政府監(jiān)管的加強(qiáng)能整體促進(jìn)行業(yè)向 好發(fā)展,成為珠寶首飾行業(yè)有益補(bǔ)充。

國(guó)際權(quán)威機(jī)構(gòu)完善培育鉆石鑒定標(biāo)準(zhǔn),保障行業(yè)良性發(fā)展。對(duì)于品質(zhì)接近的鉆石,消費(fèi)者 無(wú)法通過(guò)肉眼進(jìn)行區(qū)分,同時(shí)為了避免消費(fèi)者買到莫桑石、鋯石等偽鉆石,需要權(quán)威鑒定機(jī)構(gòu) 出具的鑒定報(bào)告了解所購(gòu)買的鉆石品質(zhì)。目前國(guó)際上權(quán)威鑒定機(jī)構(gòu) IGI(國(guó)際寶石學(xué)院)、GIA (美 國(guó)寶石學(xué)院)、HRD(比利時(shí)鉆石高階層議會(huì))均提供培育鉆石的鑒定服務(wù)。三家鑒定機(jī)構(gòu)根據(jù)鉆 石的顏色(color)、凈度(clarity)、切工(cut)及質(zhì)量(carat)四個(gè)方面進(jìn)行等級(jí)劃分,簡(jiǎn)稱 4C 分級(jí), 并采用與天然鉆石一樣的標(biāo)準(zhǔn)對(duì)培育鉆石進(jìn)行 4C 屬性分級(jí)。為了保障消費(fèi)者的知情權(quán),三家 鑒定機(jī)構(gòu)均會(huì)在報(bào)告中標(biāo)注“LABORATORY GROWN DIAMOND (培育鉆石)”并注明培育鉆石 的生長(zhǎng)方法和鉆石類型,同時(shí)會(huì)標(biāo)注是否經(jīng)過(guò)凈度后期處理。

我國(guó)珠寶鑒定機(jī)構(gòu)認(rèn)可培育鉆石身份。2019 年國(guó)家珠寶玉石質(zhì)量監(jiān)督檢驗(yàn)中心(NGTC) 發(fā)布并實(shí)施《合成鉆石鑒定與分級(jí)》企業(yè)標(biāo)準(zhǔn)。2020 年 NGTC 發(fā)布《合成鉆石鑒定與品質(zhì)評(píng) 價(jià)》代替 2019 年發(fā)布的企業(yè)標(biāo)準(zhǔn),將人工鉆石定名為“合成鉆石”或“實(shí)驗(yàn)室培育鉆石”,對(duì) 應(yīng)的英文名稱為“Synthetic Diamond”和“Laboratory-grown Diamond”。2021 年 4 月,NGTC 推出實(shí)驗(yàn)室培育鉆石的鑒定和品質(zhì)分級(jí)業(yè)務(wù),與現(xiàn)有天然鉆石分級(jí)證書(shū)內(nèi)容基本一致,僅在證書(shū)外觀顏色上有些差異。2021 年 7 月,全國(guó)珠寶玉石標(biāo)準(zhǔn)化技術(shù)委員會(huì)修改《珠寶玉石名稱》 國(guó)家標(biāo)準(zhǔn),增加“合成鉆石”又稱“培育鉆石”,為人工鉆石定名。國(guó)家鑒定機(jī)構(gòu)和國(guó)家標(biāo)準(zhǔn)委 員會(huì)均認(rèn)可培育鉆石的市場(chǎng)地位,極大促進(jìn)了培育鉆石在珠寶行業(yè)開(kāi)拓市場(chǎng)的力度。

培育鉆石消費(fèi)者接受度迅速提升,固有觀點(diǎn)改變?nèi)孕钑r(shí)間。隨著各大廠商的長(zhǎng)期宣傳和消 費(fèi)者教育,消費(fèi)者對(duì)培育鉆石逐漸了解。2016 年,消費(fèi)者對(duì)培育鉆石的認(rèn)知主要為“假”、“便 宜”,到 2020 年消費(fèi)者對(duì)培育鉆石的接受度迅速提升,認(rèn)知也從偏負(fù)面轉(zhuǎn)向中性偏正面,“人 工”、“綠色可持續(xù)”、“有吸引力”、“美麗”、“價(jià)格可接受”等印象也成為主流。受我國(guó)近 20 年來(lái)高等教育的不斷普及影響,中國(guó)消費(fèi)者購(gòu)物消費(fèi)更加理性,對(duì)培育鉆石認(rèn)識(shí)更加全面。因 此,從地域來(lái)看,相比美國(guó)消費(fèi)者,中國(guó)消費(fèi)者對(duì)培育鉆石這種科技新生事物接受度更高,對(duì) 培育鉆石印象主要為“科技”、“人工”、“價(jià)格可承受”。目前我國(guó)培育鉆石滲透率比較低,但是 隨著我國(guó)消費(fèi)者認(rèn)知度的不斷提升,未來(lái)培育鉆石行業(yè)滲透率有較大的提升空間。

培育鉆石比天然鉆石更低碳環(huán)保。天然鉆石的勘探采掘會(huì)對(duì)環(huán)境造成各方面的影響,包括 對(duì)地表的嚴(yán)重破壞,二氧化碳的排放以及水資源的大量消耗等。根據(jù) Frost & Sullivan 發(fā)布的《毛 坯金剛石生產(chǎn)的環(huán)境影響分析》,每開(kāi)采 1 克拉天然鉆石產(chǎn)生 57 kg 碳排放、42 kg 氧化亞氮、 14 kg 二氧化硫,而合成 1 克拉培育鉆石僅產(chǎn)生 0.028 g 碳排放、0.09 mg 氧化亞氮。天然鉆石 的長(zhǎng)期勘探采掘也會(huì)使大量土壤無(wú)法修復(fù)、長(zhǎng)期不能耕種,而培育鉆石在實(shí)驗(yàn)室內(nèi)進(jìn)行生產(chǎn), 對(duì)環(huán)境的破壞近乎為零。2021 年 11 月,國(guó)務(wù)院發(fā)布《關(guān)于完整準(zhǔn)確全面貫徹新發(fā)展理念做好 碳達(dá)峰碳中和工作的意見(jiàn)》,要求努力推動(dòng)實(shí)現(xiàn)碳達(dá)峰、碳中和,建立清潔、低碳、高效、安全 的現(xiàn)代化能源生產(chǎn)和消費(fèi)體系。在雙碳政策下,培育鉆石低排放、綠色環(huán)保的屬性符合國(guó)家產(chǎn) 業(yè)政策,同時(shí)與年輕一代綠色消費(fèi)觀念契合,有助于培育鉆石行業(yè)的可持續(xù)發(fā)展。

培育鉆石比天然鉆石成本更低,價(jià)格更具有競(jìng)爭(zhēng)力。天然鉆石具有一定的稀缺性,勘探采 掘難度大,總體成本高于培育鉆石,4C 分級(jí)相同的培育鉆石與天然鉆石相比,在價(jià)格上更有 競(jìng)爭(zhēng)優(yōu)勢(shì),未來(lái)發(fā)展?jié)摿Υ蟆?016 年以來(lái)培育鉆石占天然鉆石零售價(jià)格比例不斷下降,已從 2016 年的 80%下降到 2020 年的 35%。批發(fā)價(jià)方面,2018 年培育鉆石批發(fā)價(jià)格比例下降到 20% 此后保持穩(wěn)定。2018 年在大克拉培育鉆石技術(shù)獲得突破后,生產(chǎn)成本得到進(jìn)一步下降。目前一 克拉培育鉆石價(jià)格約為 8000-15000 元,品質(zhì)中等的裸鉆一克拉價(jià)格約為 3-5 萬(wàn)元。 培育鉆石的顏色可按需定制,比天然鉆石顏色更可控。晶體結(jié)構(gòu)完美的鉆石對(duì)可見(jiàn)光沒(méi)有 吸收,呈無(wú)色透明。當(dāng)鉆石中存在晶格缺陷,這些缺陷能夠?qū)梢?jiàn)光選擇性吸收,從而使得鉆 石呈現(xiàn)美麗的顏色。天然鉆石形成過(guò)程復(fù)雜,且晶體形成后在地質(zhì)環(huán)境中經(jīng)歷了漫長(zhǎng)的地質(zhì)歷 史,因此晶格缺陷非常復(fù)雜,顏色十分多樣。典型的彩色鉆石包括黃色、藍(lán)色、綠色、粉色、 橙色、紅色等。然而由于需要特殊復(fù)雜的地質(zhì)條件等。天然彩色鉆石十分稀有,平均每一萬(wàn)顆 天然鉆石中有一顆彩鉆,價(jià)格相當(dāng)昂貴,尤其是粉色、藍(lán)色鉆石。目前彩色培育鉆石技術(shù)十分 成熟,CVD 法通過(guò)調(diào)整化學(xué)氣體人為摻雜雜質(zhì)元素就可以合成出黃色、橙黃色、藍(lán)色、綠色、 棕粉色等各種顏色。通過(guò)人工處理技術(shù)對(duì)培育鉆石進(jìn)行輻照、多步驟處理也可以獲得各種彩色 鉆石。相比天然彩鉆的稀少,彩色培育鉆石顏色更可控,成本更低。

2.3. 產(chǎn)業(yè)鏈呈微笑曲線,供給端和銷售端享高毛利率

培育鉆石產(chǎn)業(yè)鏈按上中下游可劃分為上游毛坯鉆石生產(chǎn),中游鉆石切割加工和下游品牌零 售。其中上游毛坯鉆石生產(chǎn)主要以我國(guó)為主,目前技術(shù)比較成熟。中游印度負(fù)責(zé) 90%以上鉆石 切割加工,下游品牌端銷售以傳統(tǒng)珠寶鉆石品牌下的培育鉆石子品牌以及國(guó)產(chǎn)新銳培育鉆石品 牌為主。整個(gè)產(chǎn)業(yè)鏈中,上游制造商和品牌商享有較高利潤(rùn),毛利率約為 60%-70%;中游加 工環(huán)節(jié)利潤(rùn)率較低,毛利率約為 10%;下游品牌零售商銷售利潤(rùn)較高,毛利率約為 60%-70%, 整體呈微笑曲線。

上游看中國(guó),中國(guó)制造公司提供 50%以上培育鉆石產(chǎn)量。天然鉆石礦產(chǎn)資源屬于非可再生 資源,全球天然鉆礦產(chǎn)資源儲(chǔ)量十分有限,鉆石開(kāi)采權(quán)被幾家主要鉆石開(kāi)采商高度壟斷。2018 年全球前四大鉆石開(kāi)采商及其主要產(chǎn)礦地分別為埃羅莎(ALROSA,俄羅斯)、戴比爾斯(DeBeers,博茨瓦納)、力拓(Rio Tinto,澳大利亞)和佩特拉鉆石(Petra Diamond,南非),上 述四大巨頭包攬 2018 年全球近 65%的天然毛坯鉆石產(chǎn)量,我國(guó)不具有話語(yǔ)權(quán)。與天然鉆石被 國(guó)外壟斷不同,我國(guó)在培育鉆石領(lǐng)域占有絕對(duì)優(yōu)勢(shì)。根據(jù)貝恩數(shù)據(jù),2020 年全球共生產(chǎn) 700 萬(wàn)克拉培育鉆石,其中中國(guó)產(chǎn)能達(dá) 350 萬(wàn)克拉,與全球其他地區(qū)產(chǎn)能總和相當(dāng),占比約 50%。 其次是印度、美國(guó)、新加坡,產(chǎn)能分別達(dá) 150 萬(wàn)克拉、100 萬(wàn)克拉、100 萬(wàn)克拉,合計(jì)占比超 過(guò) 45%。其余產(chǎn)能主要分布在歐洲、中東、俄羅斯等地,占比不超過(guò) 10%。從制備方法上來(lái)看, HTHP 和 CVD 培育鉆石產(chǎn)量各占 50%,我國(guó)和俄羅斯以 HTHP 法為主,其中我國(guó)占有 HTHP 培育鉆石產(chǎn)量的 90%。印度、美國(guó)、歐洲、新加坡主要以 CVD 法為主。

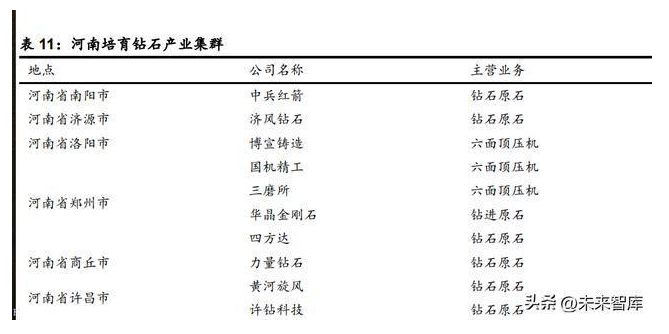

中國(guó)看河南,河南形成培育鉆石產(chǎn)業(yè)集群,競(jìng)爭(zhēng)格局穩(wěn)定。河南省是我國(guó)重要的培育鉆石 生產(chǎn)集聚地,2021 年,河南單晶超過(guò) 160 億克拉,基本上占全球的 80%;金剛石微粉 30 億克 拉,立方氮化硼 6 億克拉,培育鉆石 300 萬(wàn)克拉。截至 2021 年底,河南超硬材料規(guī)上企業(yè)超 過(guò) 300 家,行業(yè)規(guī)模約 400 億元,其中銷售過(guò)億元的企業(yè)在 30 家左右。鄭州市、許昌市、南 陽(yáng)市、商丘市等地形成了一個(gè)集人造金剛石產(chǎn)品研發(fā)、大規(guī)模生產(chǎn)和銷售于一體的金剛石產(chǎn)業(yè) 集群,涌現(xiàn)出中南鉆石、黃河旋風(fēng)、力量鉆石、惠豐鉆石、聯(lián)合精密等一批知名的金剛石生產(chǎn) 企業(yè),河南省人造金剛石產(chǎn)業(yè)鏈完整、配套齊全,具有明顯的地域優(yōu)勢(shì)。

中游看印度,印度為主要鉆石打磨加工市場(chǎng)。鉆石加工需要根據(jù)不同的需求打磨加工成不 同形狀,因此難以實(shí)現(xiàn)自動(dòng)化生產(chǎn),需要有經(jīng)驗(yàn)人員進(jìn)行切削打磨,人工成本較高,屬于勞動(dòng) 力密集型行業(yè)。由于印度人力成本較低,且進(jìn)入加工行業(yè)較早,成為了全球鉆石加工中心,90% 以上的培育鉆都會(huì)被運(yùn)到印度進(jìn)行集中加工。因此印度鉆石的進(jìn)出口數(shù)據(jù)能夠一定程度的反應(yīng) 全球培育鉆石毛坯和裸鉆的需求。根據(jù) GJEPC 統(tǒng)計(jì),2022 年 4 月-2023 年 1 月,印度培育鉆 石原石進(jìn)口金額為 10.95 億美元,同比增長(zhǎng) 7.46%;印度培育鉆石出口金額為 14.33 億美元, 同比增長(zhǎng) 37.13%。2023 年 1 月印度培育鉆石出口滲透率為 7.1%,同比提升 1.2pct,培育鉆 石市場(chǎng)整體仍處于高景氣狀態(tài)。

下游看美國(guó),美國(guó)是全球最大的培育鉆石消費(fèi)市場(chǎng)。培育鉆石產(chǎn)業(yè)鏈下游主要為各零售品 牌和相關(guān)配套服務(wù)。自 2017 年 5 月,施華洛世奇旗下培育鉆石子品牌 Diama 在北美地區(qū)開(kāi)售 后,包括全球最大鉆石生產(chǎn)商 De Beers、美國(guó)最大珠寶零售商 Signet、Rosyblue 等國(guó)際知名 廠商紛紛開(kāi)展培育鉆石業(yè)務(wù)。根據(jù)貝恩數(shù)據(jù),美國(guó)市場(chǎng)培育鉆石銷量全球占比 80%,是全球最 大的培育鉆石消費(fèi)市場(chǎng)。中國(guó)銷售市場(chǎng)占比約為 10%,與美國(guó)相比差距較大,但同時(shí)也意味著 未來(lái)有很大的市場(chǎng)潛力。

2.4. 培育鉆石滲透率低,增長(zhǎng)潛力大

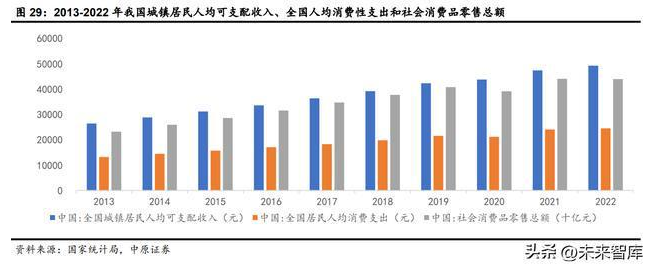

國(guó)民經(jīng)濟(jì)增長(zhǎng)帶動(dòng)鉆石需求。21 世紀(jì)以來(lái),我國(guó)經(jīng)濟(jì)持續(xù)高速增長(zhǎng),人民生活水平進(jìn)一步 提高。隨著 2001 至 2022 年期間經(jīng)濟(jì)持續(xù)增長(zhǎng),我國(guó)城鎮(zhèn)居民的人均可支配收入由約 6824. 元增至 49283 元,年均復(fù)合增長(zhǎng)率約為 9.87%。我國(guó)城鎮(zhèn)地區(qū)的年人均消費(fèi)支出由 2001 年的5309 元增至 2022 年的 24538 元,年均復(fù)合增長(zhǎng)率約為 7.56%。我國(guó)社會(huì)消費(fèi)品零售總額由 2001 年的 4.31 萬(wàn)億元增長(zhǎng)至 2022 年的 43.97 萬(wàn)億元,年復(fù)合增長(zhǎng)率約為 11.69%。人均可支 配收入提高將加大居民對(duì)消費(fèi)品的需求。

中國(guó)鉆石市場(chǎng)占國(guó)內(nèi)珠寶市場(chǎng)比重低,未來(lái)提升空間廣闊。2021 年中國(guó)鉆石市場(chǎng)占國(guó)內(nèi) 珠寶市場(chǎng)的比重 13%。2019 年全球鉆石市場(chǎng)占珠寶市場(chǎng)的平均比重是 26%,第一大鉆石市場(chǎng) 美國(guó)的比重是 56%。相比而言,中國(guó)雖然目前已經(jīng)是全球第二大鉆石市場(chǎng),但鉆石在珠寶市場(chǎng) 中的占比僅為全球平均水平的一半。未來(lái)隨著經(jīng)濟(jì)全球化的深入推進(jìn),中西文化交融包括婚戒 文化的普及,以及年輕一代對(duì)鉆石首飾的消費(fèi)偏好不斷提高,中國(guó)鉆石市場(chǎng)在珠寶市場(chǎng)中的占 比會(huì)逐步提升。 培育鉆石滲透率低,未來(lái)增長(zhǎng)潛力大。2021 年全球培育鉆石產(chǎn)量為 900 萬(wàn)克拉,天然鉆 石產(chǎn)量為 1.16 億克拉,培育鉆石產(chǎn)量滲透率僅為 7%;從產(chǎn)值上看,2021 年全球鉆石消費(fèi)為 840 億美元,培育鉆石珠寶消費(fèi)為 44 億美元,產(chǎn)值滲透率為 8%。假設(shè)培育鉆石毛坯單價(jià)為 750 元/克拉,中國(guó)培育鉆石毛坯市場(chǎng)份額為 60%,經(jīng)測(cè)算,至 2025 年中國(guó)培育鉆石毛坯市場(chǎng) 規(guī)模有望達(dá)到 127 億元。

3. 投資分析

目前全球超硬材料市場(chǎng)主要由我國(guó)主導(dǎo),人造金剛石產(chǎn)量占全球的 95%以上,立方氮化硼 占全球市場(chǎng)的 70%。我國(guó)超硬材料市場(chǎng)整體達(dá)到了國(guó)際先進(jìn)水平。超硬材料被廣泛應(yīng)用于建材 石材、裝備制造、汽車制造、家用電器、清潔能源、勘探采掘、消費(fèi)電子、半導(dǎo)體等領(lǐng)域。隨 著智能制造國(guó)家戰(zhàn)略的深入推進(jìn),新型難加工材料不斷涌現(xiàn)、綠色制造領(lǐng)域的新要求、光伏和 新能源汽車等新興產(chǎn)業(yè)的戰(zhàn)略地位越來(lái)越重要,下游行業(yè)的上述變化對(duì)加工工具和功能性元器 件的性能和品質(zhì)提出了更高的要求,人造金剛石及其制品的極端性能契合上述生產(chǎn)要求和市場(chǎng) 需求,市場(chǎng)空間廣闊。

培育鉆石作為全球鉆石消費(fèi)的新興選擇。培育鉆石具有低價(jià)格、真鉆石、環(huán)保性、新消費(fèi) 等競(jìng)爭(zhēng)優(yōu)勢(shì),預(yù)計(jì) 2025 年全球培育鉆石原石增至 313 億元,年復(fù)合增速 35%。培育鉆石的市 場(chǎng)關(guān)注度和市場(chǎng)需求顯著提升,已成為超硬材料行業(yè)最重要的發(fā)展方向之一。我國(guó)培育鉆石需 求尚處于初期階段,隨著消費(fèi)者認(rèn)知度的不斷提升,在天然鉆石供給不斷萎縮、全球鉆石需求 不斷上升的趨勢(shì)下,我國(guó)培育鉆石滲透率將會(huì)進(jìn)一步提升,成為超硬材料行業(yè)下一個(gè)增長(zhǎng)點(diǎn)。

3.1. 中兵紅箭

公司是全球最大人造金剛石生產(chǎn)商、兵器工業(yè)集團(tuán)智能彈藥上市平臺(tái)。公司前身是成都配 件廠,始建于 1965 年,主業(yè)為內(nèi)燃機(jī)配件;1989 年經(jīng)股份制試點(diǎn)后正式改組為“成都動(dòng)力配 件股份有限公司”,并于 1993 年深交所上市,實(shí)控人系成都市國(guó)資委,經(jīng)多次定向和公開(kāi)配售 新股,更名為“成都銀河動(dòng)力股份有限公司”;2010 年銀河長(zhǎng)沙高科技和湖南新興科技將其持 有的 29.95%的國(guó)有股無(wú)償劃給兵器工業(yè)集團(tuán)控制的 3 家子公司,控股股東變?yōu)榻霞瘓F(tuán),并 更名“江南紅箭”。2013 年,公司定增收購(gòu)中南鉆石 100%股權(quán),主業(yè)添加人造金剛石,控股 股東變更為豫西集團(tuán);2015 年,公司收購(gòu)兵器工業(yè)集團(tuán)旗下 6 家企業(yè)(包括紅陽(yáng)機(jī)電、北方 向東、北方紅宇、紅宇專汽、北方濱海、江機(jī)特種),打造兵器工業(yè)集團(tuán)旗下智能彈藥平臺(tái), 2017 年公司正式更名為“中兵紅箭股份有限公司”。中國(guó)兵器工業(yè)集團(tuán)通過(guò)控股其直屬企業(yè)豫 西工業(yè)集團(tuán)、中兵投資管理、山東特種工業(yè)集團(tuán)、江南工業(yè)集團(tuán),間接持有中兵紅箭 39.96% 股權(quán),成為公司實(shí)際控制人。目前公司主營(yíng)業(yè)務(wù)包括特種裝備、超硬材料和專用車及汽車零部 件業(yè)務(wù)。其中,特種裝備業(yè)務(wù)涉及智能彈藥等軍用機(jī)電的生產(chǎn)和銷售。超硬材料業(yè)務(wù)為工業(yè)金 剛石、培育金剛石、立方氮化硼和高純石墨及制品的生產(chǎn)與銷售。專用車及汽車零部件業(yè)務(wù)包 括專用車、內(nèi)燃機(jī)配件、車底盤結(jié)構(gòu)件及其他配件的生產(chǎn)與銷售。

公司業(yè)務(wù)橫跨三個(gè)領(lǐng)域,產(chǎn)品布局四大品類。公司產(chǎn)品主要應(yīng)用于超硬材料類、汽車類、 特種裝備類三大領(lǐng)域,22H1 超硬材料類占比 50.06%、特種裝備類占比 41.79%、汽車制造類 占比 8.15%,超硬材料類占比有上升趨勢(shì)。公司產(chǎn)品主要應(yīng)用于超硬材料及其制品、專用汽車、 汽車零部件和特種裝備四大類,22H1 超硬材料及其制品占比 50.06%、專用汽車占比 3.8%、 汽車零部件占比 4.35%、特種裝備占比 41.79%。

公司營(yíng)收穩(wěn)健增長(zhǎng),毛利率改善明顯。2017-2021 年公司營(yíng)業(yè)收入穩(wěn)健增長(zhǎng),由 47.75 億 元增長(zhǎng)至 75.14 億元,期間 CAGR 為 14.90%。2022 年上半年,公司實(shí)現(xiàn)營(yíng)業(yè)總收入 32.03 億元,同比增長(zhǎng) 11.19%;從收入結(jié)構(gòu)上看,特種裝備營(yíng)業(yè)收入 13.39 億元,超硬材料營(yíng)業(yè)收 入 16.03 億元,分別占營(yíng)業(yè)收入的比重分別為 41.79%和 50.06%,是公司主要收入來(lái)源;歸屬 于上市公司股東的凈利潤(rùn) 6.79 億元,同比增長(zhǎng) 114.61%;2018-2021 年?duì)I業(yè)收入和歸母凈利 潤(rùn)復(fù)合增速分別為 14.9%、15.18%;2022 年前三季度公司銷售毛利率 33.30%、銷售凈利率 18.32%,近三年公司毛利率改善明顯。從利潤(rùn)結(jié)構(gòu)上來(lái)看,超硬材料業(yè)務(wù)毛利率為 54.73%, 遠(yuǎn)高于特種裝備業(yè)務(wù)毛利率 20.64%,是公司主要盈利來(lái)源。

公司超硬材料規(guī)模屬于行業(yè)第一梯隊(duì),培育鉆石技術(shù)優(yōu)勢(shì)顯著。公司超硬材料業(yè)務(wù)產(chǎn)業(yè)鏈 覆蓋“原料制備-芯柱制備-合成塊組裝-壓機(jī)合成-制品生產(chǎn)”全流程,保證了供應(yīng)鏈的完善,降 低生產(chǎn)成本,提高競(jìng)爭(zhēng)力。2022 年上半年,公司超硬材料收入 16.03 億元,收入規(guī)模穩(wěn)居行業(yè) 第一。中兵紅箭突破了 CVD 法規(guī)模化生產(chǎn)寶石級(jí)大顆粒培育鉆石技術(shù),打破了國(guó)外公司壟斷, 相對(duì)與國(guó)內(nèi)同行業(yè)具有顯著的技術(shù)優(yōu)勢(shì)。長(zhǎng)期來(lái)看,CVD 法有望在培育鉆石產(chǎn)品放量,促進(jìn)公 司業(yè)績(jī)持續(xù)增長(zhǎng)。 公司軍工業(yè)務(wù)需求空間廣闊,盈利能力有望進(jìn)一步改善。公司軍工業(yè)務(wù)定位于智能彈藥研 發(fā)制造,具備國(guó)家多個(gè)重點(diǎn)型號(hào)產(chǎn)品的研發(fā)和批量生產(chǎn)能力。“十四五”規(guī)劃建議明確提出,要 加速武器裝備升級(jí)換代和智能化武器裝備發(fā)展,加強(qiáng)高技術(shù)、新概念武器裝備建設(shè),提升武器 裝備現(xiàn)代化水平,加速邁入世界先進(jìn)行列。隨著我國(guó)國(guó)防支出的逐步增加,軍隊(duì)武器升級(jí)換代 需求提升,智能彈藥未來(lái)發(fā)展空間廣闊。

3.2. 力量鉆石

深耕人造金剛石領(lǐng)域十余年,三大主營(yíng)業(yè)務(wù)協(xié)同發(fā)展。2010 年力量鉆石成立,2021 年在創(chuàng)業(yè)板上市。公司主營(yíng)業(yè)務(wù)為人造金剛石材料的研發(fā)、生產(chǎn)和銷售,包括金剛石單晶、金剛石 微粉和培育鉆石三大類,公司是國(guó)內(nèi)先進(jìn)的人造金剛石產(chǎn)品供應(yīng)商。金剛石單晶和金剛石微粉 主要用于制作鋸、切、磨、鉆等各類超硬材料制品和工具,其終端應(yīng)用領(lǐng)域廣泛覆蓋建材石材、 勘探采掘、機(jī)械加工、清潔能源、消費(fèi)電子、半導(dǎo)體等行業(yè)。培育鉆石產(chǎn)品主要用于制作鉆戒、 項(xiàng)鏈、耳飾、手鏈及其他輕奢飾品。

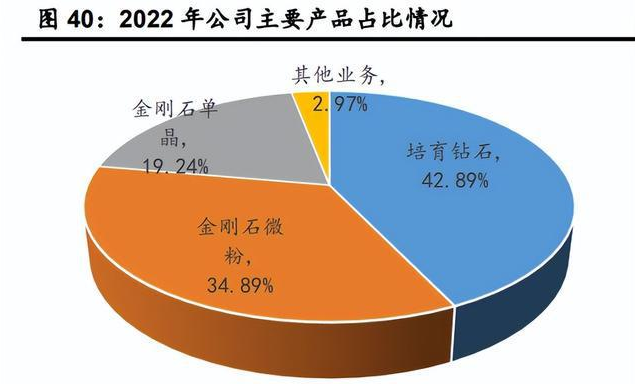

產(chǎn)品布局三大品類,境外業(yè)務(wù)占比提升明顯。公司產(chǎn)品覆蓋培育鉆石、金剛石微粉、金剛 石單晶三大品類。22 年公司主營(yíng)業(yè)務(wù)中培育鉆石占比 42.89%,金剛石微粉占比 34.89%,金 剛石單晶占比 19.24%。公司培育鉆石和金剛石微粉業(yè)務(wù)營(yíng)收占比穩(wěn)步提升,分別從 2021 年的 39.57%和 31.25%提升至 2022 年的 42.89%和 34.89%。22 年公司以境內(nèi)收入為主,占比 68.51%。公司境外收入占比從 2021 年的 13.91%提升至 31.49%,占比顯著提升。

公司營(yíng)收高速增長(zhǎng),原材料和銷售價(jià)格帶來(lái)毛利率小幅波動(dòng)。受益于人造金剛石產(chǎn)能陸續(xù) 落地,產(chǎn)量快速增長(zhǎng),2022 年公司營(yíng)業(yè)收入為 9.06 億元,同比增長(zhǎng) 81.85%;歸母凈利潤(rùn)為 4.60 億元,同比增長(zhǎng) 92.12%;2018-2022 年?duì)I業(yè)收入和歸母凈利潤(rùn)復(fù)合增速分別為 45.24% 和 58.93%。2022 年公司銷售毛利率為 63.29%(-0.78pct)、銷售凈利率 50.78%(+2.71pct), 原材料和產(chǎn)品主要銷售價(jià)格的變化帶來(lái)毛利率的小幅波動(dòng)。

公司募投資金擴(kuò)張產(chǎn)能,新項(xiàng)目陸續(xù)投產(chǎn),市占率和競(jìng)爭(zhēng)力有望持續(xù)提升。受益于制造業(yè) 轉(zhuǎn)型升級(jí)以及鉆石消費(fèi)市場(chǎng)不斷發(fā)展,金剛石單晶、金剛石微粉和培育鉆石市場(chǎng)需求持續(xù)擴(kuò)大。 公司 2022 年人造金剛石產(chǎn)量為 19.97 億克拉,同比增長(zhǎng) 42.49%;人造金剛石銷售量 19.17 億 克拉,同比增長(zhǎng) 49.82%。截至 2022 年末,公司對(duì)募集資金項(xiàng)目累計(jì)投入 5.6 億元,其中自有 資金投入 2.44 億元,募集資金總額約為 41.64 億元。2023 年公司將全力保障力量二期金剛石 智能工廠和商丘力量等項(xiàng)目快速投產(chǎn),擴(kuò)大產(chǎn)能規(guī)模,滿足市場(chǎng)對(duì)培育鉆石的旺盛需求。預(yù)計(jì) 募投項(xiàng)目投產(chǎn)后,培育鉆石產(chǎn)能新增 277.20 萬(wàn)克拉/年,金剛石單晶產(chǎn)能新增 15.07 億克拉/年, 隨著公司產(chǎn)能不斷提升,公司市占率有望繼續(xù)提升,鞏固公司市場(chǎng)競(jìng)爭(zhēng)力。

公司設(shè)立下游品牌零售端公司,加速全產(chǎn)業(yè)鏈布局。在下游品牌零售端,公司也逐步開(kāi)始 布局,2022 年 8 月,公司與上市公司潮宏基簽訂合作協(xié)議,共同創(chuàng)建并運(yùn)營(yíng)培育鉆石飾品品 牌,成立生而閃耀(深圳)有限公司。同時(shí)成立全資孫公司 Liliang Diamond New York Co., Ltd, 主要負(fù)責(zé)美國(guó)業(yè)務(wù)的拓展。2023 年 3 月公司擬設(shè)立全資子公司力量鉆石鄭州有限公司,經(jīng)營(yíng) 范圍包括技術(shù)服務(wù)、技術(shù)開(kāi)發(fā)、技術(shù)咨詢、技術(shù)交流、技術(shù)轉(zhuǎn)讓、技術(shù)推廣、非金屬礦物制品 制造、非金屬礦及制品銷售、貨物進(jìn)出口。設(shè)立子公司和孫公司能夠滿足公司快速發(fā)展和業(yè)績(jī) 持續(xù)增長(zhǎng)的需求,進(jìn)一步加速和完善公司全產(chǎn)業(yè)鏈布局,提高公司核心競(jìng)爭(zhēng)力。

3.3. 四方達(dá)

復(fù)合超硬材料龍頭,布局 CVD 培育鉆石。公司主要從事復(fù)合超硬材料及其相關(guān)制品的研 發(fā)、生產(chǎn)和銷售,主營(yíng)產(chǎn)品為人造聚晶金剛石燒結(jié)體、人造金剛石復(fù)合片、立方氮化硼燒結(jié)體、 立方氮化硼復(fù)合片、人造金剛石制品及立方氮化硼制品,應(yīng)用于資源開(kāi)采/工程施工領(lǐng)域和精密 加工領(lǐng)域,覆蓋了石油鉆探及礦山開(kāi)采、汽車零部件、裝備制造、航空航天、軌道交通、石材、 建筑、電子信息等高端采掘與先進(jìn)制造等下游行業(yè)。公司通過(guò)與鄭州大學(xué)開(kāi)展校企合作、增資 收購(gòu) CVD 廠商等方式,積極布局 CVD 培育鉆石業(yè)務(wù),是目前 CVD 法人造金剛石技術(shù)儲(chǔ)備最 先進(jìn)、擴(kuò)產(chǎn)力度最大、產(chǎn)品質(zhì)量最高公司之一。

產(chǎn)品布局兩大品類,境內(nèi)外業(yè)務(wù)協(xié)同發(fā)展。公司產(chǎn)品覆蓋煤田礦山開(kāi)采和精密加工用復(fù)合 超硬材料兩大品類。22H1 公司主營(yíng)業(yè)務(wù)中煤田礦山開(kāi)采用復(fù)合超硬材料占比 57.94%,精密加 工用復(fù)合超硬材料占比 34.97%。從境內(nèi)外收入上來(lái)看,公司近兩年境內(nèi)外業(yè)務(wù)協(xié)同發(fā)展,以 境內(nèi)收入為主。22H1 境內(nèi)收入占比 68.51%,境外收入占比 31.49%。

公司業(yè)績(jī)高速增長(zhǎng),盈利能力穩(wěn)步提升。受益于油氣開(kāi)采行業(yè)復(fù)蘇和國(guó)內(nèi)制造業(yè)升級(jí)及超 硬刀具進(jìn)口替代機(jī)遇,公司營(yíng)業(yè)收入和利潤(rùn)快速增長(zhǎng)。2022 年前三季度,公司營(yíng)業(yè)收入為 3.94 億元,同比增長(zhǎng) 26.60%;歸母凈利潤(rùn)為 1.29 億元,同比增長(zhǎng) 83.01%;2018-2022 年歸母凈 利潤(rùn)復(fù)合增速為 18.94%。2022 年前三季度公司銷售毛利率為 54.99%(+0.5pct)、銷售凈利 率 31.5%(+8.77pct),公司通過(guò)優(yōu)化費(fèi)控能力,降低管理費(fèi)用,穩(wěn)步提升盈利能力。

布局 CVD 全產(chǎn)業(yè)鏈,加速產(chǎn)能落地。上游研發(fā)制造方面,2021 年公司與鄭州大學(xué)簽訂合 作協(xié)議,受讓鄭州大學(xué)擁有的部分 CVD 金剛石制備技術(shù)及金剛石功能性應(yīng)用技術(shù),并開(kāi)展 MPCVD合成金剛石及其半導(dǎo)體器件研究項(xiàng)目。2022年5月,公司以增資方式收購(gòu)天璇半導(dǎo)體, 從而實(shí)現(xiàn)對(duì) CVD 金剛石業(yè)務(wù)的覆蓋。天璇半導(dǎo)體主要業(yè)務(wù)規(guī)劃為開(kāi)發(fā) MPCVD 設(shè)備、MPCVD 金剛石生長(zhǎng)工藝等,批量制備高品質(zhì)大尺寸超純 CVD 金剛石,并面向半導(dǎo)體及功率器件、珠 寶首飾、精密刀具、光學(xué)窗口、芯片熱沉等高端先進(jìn)制造業(yè)及消費(fèi)領(lǐng)域開(kāi)展產(chǎn)業(yè)化應(yīng)用。天璇 半導(dǎo)體首期 100 臺(tái)設(shè)備 10 萬(wàn)克拉培育鉆石產(chǎn)線已進(jìn)入調(diào)試、運(yùn)行階段,二期 10 萬(wàn)克拉培育鉆 石產(chǎn)線建設(shè)啟動(dòng),加速產(chǎn)能落地。下游零售方面,天璇半導(dǎo)體與海南珠寶簽署《戰(zhàn)略合作框架 協(xié)議》,深化培育鉆石設(shè)計(jì)、營(yíng)銷、切磨等業(yè)務(wù)領(lǐng)域合作,逐步實(shí)現(xiàn)全產(chǎn)業(yè)鏈布局。

美方 337 調(diào)查終勝訴,進(jìn)一步掃除出口限制。2020 年,美國(guó)國(guó)際貿(mào)易委員會(huì)(ITC 委員 會(huì))決定對(duì)聚晶金剛石復(fù)合片及其下游產(chǎn)品發(fā)起 337 調(diào)查。該調(diào)查由美國(guó)合成公司向 ITC 委員 會(huì)提出,指控對(duì)美出口、在美進(jìn)口或在美銷售的上述產(chǎn)品侵犯其專利權(quán)。公司積極應(yīng)對(duì),2022 年 10 月,ITC 委員會(huì)發(fā)布最終裁定,認(rèn)定美國(guó)合成公司主張的三項(xiàng)專利權(quán)無(wú)效,并終止 337 調(diào)查。337 調(diào)查勝訴,進(jìn)一步掃除了出口限制因素,為北美市場(chǎng)開(kāi)拓建立了合規(guī)基礎(chǔ)。勘探采 掘行業(yè)的周期性復(fù)蘇和公司制造業(yè)升級(jí)的高成長(zhǎng)性,有望使公司復(fù)合超硬材料業(yè)務(wù)駛?cè)肟燔嚨馈?/p>

3.4. 惠豐鉆石

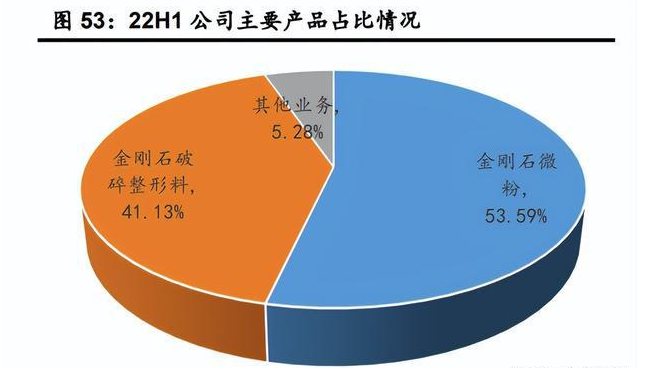

工業(yè)金剛石微粉制造專家。惠豐鉆石成立于 2011 年,主要業(yè)務(wù)為人造單晶金剛石粉體的 研發(fā)、生產(chǎn)和銷售,公司主要產(chǎn)品包括金剛石微粉和金剛石破碎整形料兩大系列。金剛石微粉 根據(jù)下游用途可細(xì)分為線鋸用微粉、研磨用微粉、復(fù)合片用微粉和砂輪及其他用微粉,主要應(yīng) 用于硬脆材料切割、精密元器件研磨拋光、制作油氣勘探開(kāi)采用刀具、陶瓷石材切割等領(lǐng)域。 破碎整形料主要應(yīng)用于制作樹(shù)脂磨具、砂輪等金剛石工具,終端主要應(yīng)用于陶瓷石材、機(jī)械加 工等領(lǐng)域。公司在金剛石微粉領(lǐng)域積累了豐富的客戶資源,主要包括伯恩精密、藍(lán)思科技、美 暢新材、奔朗新材等。公司堅(jiān)持聚焦金剛石微粉“切磨拋”及“新型功能材料”方面的應(yīng)用, 經(jīng)過(guò)多年的技術(shù)積累與創(chuàng)新,已發(fā)展成為國(guó)內(nèi)領(lǐng)先的金剛石微粉產(chǎn)品供應(yīng)商。 金剛石微粉占主導(dǎo),破碎整形料占比逐年上升。2022 年上半年產(chǎn)品結(jié)構(gòu)上金剛石微粉占 比 53.59%,金剛石破碎整形料占比 41.13%。其中金剛石破碎整形料占比從 2018 年 10.66% 逐步升至 2022H1 的 41.13%,呈逐年上升趨勢(shì)。

公司業(yè)績(jī)表現(xiàn)靚麗,持續(xù)增長(zhǎng)動(dòng)力足。受益于下游光伏、特種陶瓷、第三代半導(dǎo)體材料持 續(xù)景氣,產(chǎn)品量?jī)r(jià)齊升。公司營(yíng)業(yè)收入和利潤(rùn)快速增長(zhǎng)。2022 年前三季度,公司營(yíng)業(yè)收入為 3.18 億元,同比增長(zhǎng) 110.04%;歸母凈利潤(rùn)為 0.59 億元,同比增長(zhǎng) 54.75%;2018-2022 年?duì)I 業(yè)收入和歸母凈利潤(rùn)復(fù)合增速分別為 21.4%和 10.41%。2022 年前三季度公司銷售毛利率為 32.36%、銷售凈利率 18.89%,受低毛利的低強(qiáng)度產(chǎn)品占比提升影響,公司銷售毛利率和銷售 凈利率略有下降。

公司延伸產(chǎn)業(yè)鏈鏈條,布局培育鉆石業(yè)務(wù)。公司在原有的金剛石微粉基礎(chǔ)上延伸產(chǎn)業(yè)鏈, 2022 年 8 月采用 CVD 技術(shù),通過(guò) MPCVD 通用設(shè)備與工藝系數(shù)改進(jìn)相融合,成功研發(fā)出培育 鉆石產(chǎn)品。同月,公司與哈工大鄭州研究院簽訂戰(zhàn)略合作協(xié)議,協(xié)助開(kāi)發(fā)“微波 CVD 化學(xué)氣 相沉積系統(tǒng)”及相關(guān)生產(chǎn)工藝,協(xié)助公司建設(shè)微波 CVD 金剛石生產(chǎn)線。未來(lái)隨著培育鉆石項(xiàng) 目的逐漸落地,將加速公司在 CVD 培育鉆石及金剛石半導(dǎo)體應(yīng)用的產(chǎn)業(yè)鏈布局,豐富產(chǎn)品結(jié) 構(gòu),提高公司核心競(jìng)爭(zhēng)力,為公司業(yè)績(jī)提升提供新的利潤(rùn)增長(zhǎng)點(diǎn)。 納入北交所 50 指數(shù),短期流動(dòng)性有望受益。2 月 24 日,北交所發(fā)布北證 50 樣本股定期 調(diào)整公告,惠豐鉆石、恒進(jìn)感應(yīng)、奧迪威、海泰新能、邦德股份等五支股份被納入北證 50 指 數(shù)。由于北證 50 指數(shù)及其成份股的認(rèn)識(shí)在不斷加深,投資價(jià)值逐漸被認(rèn)可,公司股票流動(dòng)性 預(yù)計(jì)短期內(nèi)獲得提升。

3.5. 美暢股份

金剛線產(chǎn)業(yè)龍頭,布局金剛石生產(chǎn),延伸產(chǎn)業(yè)鏈。公司自主要從事電鍍金剛石線的研發(fā)、 生產(chǎn)及銷售,是目前國(guó)內(nèi)金剛線產(chǎn)業(yè)龍頭,市占率超過(guò) 50%。公司主要產(chǎn)品為電鍍金剛石線,應(yīng)用于下游光伏晶硅、水晶、磁性材料、藍(lán)寶石等硬脆材料的切割。公司研發(fā)團(tuán)隊(duì)基于多年積 累的電鍍金剛石線經(jīng)驗(yàn),圍繞核心業(yè)務(wù)持續(xù)投入,與日本愛(ài)德等先進(jìn)企業(yè)開(kāi)展技術(shù)交流與合作, 已掌握了包括電鍍液配方、電鍍工藝、添加劑、金剛石預(yù)處理、上砂在線處理等在內(nèi)的金剛石 線生產(chǎn)全套核心技術(shù),發(fā)展成了全球領(lǐng)先的擁有自主知識(shí)產(chǎn)權(quán)的電鍍金剛石線生產(chǎn)企業(yè)。公司積 極拓展延伸上游產(chǎn)業(yè)鏈,2017 年成立了洋京美暢子公司,負(fù)責(zé)鍍鎳微粉的生產(chǎn),基本實(shí)現(xiàn)鎳粉 的自產(chǎn)自足。2022 年公司成立美暢金剛石科技,聚焦金剛石微粉生產(chǎn),推動(dòng)公司可持續(xù)發(fā)展。 公司通過(guò)不斷延伸上游產(chǎn)業(yè)鏈,可進(jìn)一步降低單位原材料成本,強(qiáng)化成本優(yōu)勢(shì),提高盈利能力。

公司業(yè)績(jī)高速增長(zhǎng),盈利能力穩(wěn)步提升。受益于光伏新增裝機(jī)容量大幅增長(zhǎng),金剛石線市 場(chǎng)需求旺盛,公司營(yíng)業(yè)收入和利潤(rùn)快速增長(zhǎng)。2022 年前三季度,公司營(yíng)業(yè)收入為 24.61 億元, 同比增長(zhǎng) 93.61%;歸母凈利潤(rùn)為 10.28 億元,同比增長(zhǎng) 86.55%。2022 年前三季度公司銷售 毛利率為 54.39%、銷售凈利率 41.79%,公司通過(guò)持續(xù)降本增效,使?fàn)I業(yè)收入和凈利潤(rùn)保持較 高增速。

產(chǎn)業(yè)鏈一體化布局,降本增效疊加規(guī)模優(yōu)勢(shì),具有行業(yè)定價(jià)權(quán)。公司通過(guò)不斷完善上游產(chǎn) 業(yè)鏈布局,進(jìn)一步降低金剛線生產(chǎn)成本。2018 年,公司聯(lián)合奧鋼聯(lián)研發(fā)利于母線細(xì)線化的黃絲。 2021 年公告擬建設(shè) 6000 噸黃寺產(chǎn)能,其中一期 2000 噸目前已基本建成。2020 年全資收購(gòu)寶 美升,通過(guò)委托寶美升采購(gòu)?qiáng)W鋼聯(lián)黃絲生產(chǎn)母線。2017 年成立洋京美暢子公司,負(fù)責(zé)鍍鎳微粉 的生產(chǎn)。2022 年公司成立美暢金剛石科技,聚焦金剛石微粉生產(chǎn)。同時(shí)公司通過(guò)自研生產(chǎn)設(shè)備, 大幅加快擴(kuò)產(chǎn)速度,降低調(diào)試周期,實(shí)現(xiàn)成本控制與產(chǎn)能擴(kuò)張。成本和規(guī)模雙重優(yōu)勢(shì)賦予公司 產(chǎn)品定價(jià)權(quán),產(chǎn)品銷量市占率近 50%,規(guī)模效應(yīng)顯著,逐步具有行業(yè)定價(jià)權(quán)。 積極布局鎢絲金剛線,目前產(chǎn)量已達(dá)百萬(wàn)公里。鎢絲與碳鋼絲相比,抗拉強(qiáng)度高、使用壽 命長(zhǎng)、耐腐蝕性能強(qiáng),可打破細(xì)線化瓶頸,降低硅耗,有望成為下一代金剛石母線。根據(jù)公司 在投資者平臺(tái)上披露,目前公司鎢絲金剛線的出貨量已達(dá)到百萬(wàn)公里的級(jí)別,出貨規(guī)格主要是 28μm 和 30μm。受鎢絲成材率低影響,目前鎢絲滲透率具有不確定性。隨著鎢絲良率逐步改 善,鎢絲金剛線經(jīng)濟(jì)性逐步顯現(xiàn),市場(chǎng)滲透率會(huì)進(jìn)一步得到提高。

手機(jī)資訊

手機(jī)資訊 官方微信

官方微信

豫公網(wǎng)安備41019702003604號(hào)

豫公網(wǎng)安備41019702003604號(hào)