摘要 9月28日,停牌逾兩個月的江南紅箭(000519)開盤即封漲停,截至收盤,該股報11.3元,成交額為843萬元。公司27日晚拋出了收購中南鉆石的詳細方案,有望借此擺脫內燃機行業的低...

9月28日,停牌逾兩個月的江南紅箭(000519)開盤即封漲停,截至收盤,該股報11.3元,成交額為843萬元。

公司27日晚拋出了收購中南鉆石的詳細方案,有望借此擺脫內燃機行業的低迷,邁入人造金剛石行業的第一陣營。

江南紅箭公告,公司擬發行股份購買中國兵器工業集團、豫西工業集團、上海迅邦投資、北京金萬眾科技以及5名自然人持有的中南鉆石100%股權;同時,公司將向不超過10名特定投資者非公開發行股票募集配套資金。發行價格均為9.68元/股。目前,中南鉆石的審計、評估和盈利預測審核工作尚未完成。截至2012年7月31日,中南鉆石100%股權的預估值約為40億元,據此計算,江南紅箭本次發行股份購買資產的股份發行數量約為4.13億股。

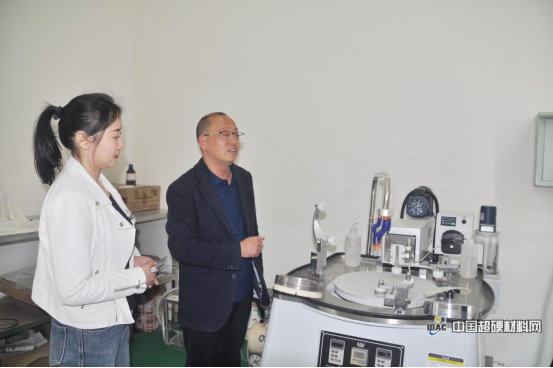

中南鉆石主營業務為超硬材料的研發、生產和銷售,主要產品為人造金剛石。公司已發展成為國內超硬材料行業的龍頭企業、全球最大的人造金剛石制造商,具有一定規模和行業競爭優勢,盈利能力較強。本次交易完成前,江南紅箭的主營業務為生產內燃機配件,主要產品包括各種內燃機的關鍵基礎件——氣缸套、鋁活塞等。本次交易將在保留江南紅箭原有業務的基礎上,將中南鉆石的股權注入江南紅箭。本次交易完成后,江南紅箭的主營業務還將包括超硬材料的研發、生產和銷售,主要產品包括人造金剛石、立方氮化硼等超硬材料。

9月28日,東興證券對江南紅箭收購事件發表研報認為,公司通過收購華麗轉身打造金剛石龍頭,建議投資者積極關注此類“資產注入型”的“技術性”投資機會。

中南鉆石為國內最大的金剛石單晶顆粒生產企業。中南鉆石金剛石產能2009年為25億克拉,2010年為34億克拉,2012年公司產能已經達到60億克拉(引子公司網站資料),產能符合增長率約為24%。中南鉆石2009-2011年度收入分別為7.81億元、12.56億元、15.36億元,12年1-7月份收入和利潤分別為10.4億元,預計2012年中南鉆石全年收入約為17億元,收入復合增長率約為21%;對應金剛石顆粒產量大體為(初步測算)分別為15億克拉、25億克拉、31億克拉和37億克拉,產量年均復合增速為25%左右。產能、產量和收入增速略高于行業年15-25%左右的增速。

研報認為,截至到2011年,中南鉆石、黃河旋風和豫金剛石金剛石產量分別約為31億克拉、19億克拉和10億克拉,預計12年產量分別為37億克拉、22億克拉和14億克拉,公司乃為金剛石行業產能、產量最大的企業。

研報認為,全資子公司鄭州中南涉足黑色金屬用超硬材料立方氮化硼(PCBN)生產。中南鉆石全資子公司鄭州中南主要產品為立方氮化硼(PCBN)。PCBN硬度雖然低于金剛石,但是比普通的SiC、剛玉具有更高的硬度;同時,在黑色金屬加工領域具有比金剛石更好的熱穩定性、化學惰性,在黑色金屬加工領域,未來替代硬質合金刀具的主流超硬材料當之無愧屬于立方氮化硼。鄭州中南的立方氮化硼下游客戶主要是砂輪和刀具加工行業。2009-20011年收入和利潤分別為0.43億元、0.74億元和1億元;凈利潤分別為0.15億元、0.3億元和0.36億元;凈利率分別為35%,40%和36%;2012年1-7月份收入和利潤分別為0.61億元和0.21億元;凈利率為34%。相對于金剛石單晶顆粒,雖然其市場容量要小很多,但是競爭激烈程度也小一些,公司屬于細分市場的龍頭之一。

全資控股子公司深圳中南為金剛石原料供應商。深圳中南的主要產品為粉體芯塊,粉體芯塊是生產人造金剛石的主要原料。生產粉體芯塊的主要原材料為石墨粉、金屬觸媒,其中部分石墨粉來源于江西碳素(深圳中南控股子公司)。深圳中南生產的粉體芯塊全部用于中南鉆石生產人造金剛石使用。

控股孫公司江西碳素提供高純鱗片石墨粉原材料。公司為中南鉆石提供金剛石生產重要原材料之一的石墨,是公司不可或缺的重要戰略資源。

研報認為,所收購資產中南鉆石產近4年平均凈利率達到了22%左右,盈利能力超超硬行業平均水平;在中南鉆石保持現有盈利能力情況下,按照2012年3.52億元凈利潤計算,被收購業務對應PE為11倍,收購后增厚12年EPS(完全攤薄)約為0.58元;樂觀預計傳統主業(缸套活塞等)全年貢獻利潤約700萬元,貢獻EPS約0.01元,僅占公司總利潤的2%,所占比重十分微小,對公司業績影響不大;在中南鉆石毛利率、凈利率不大幅下滑、公司傳統缸套活塞等傳統主業不大幅虧損情況下,樂觀預計公司12年EPS約0.59元,對應PE為19倍,給予“推薦”評級。相對于金剛石行業主流企業22倍PE來看,合理股價中樞在13元左右。

研報認為,隨著注入中南鉆石資產,公司從傳統缸套活塞等主業,轉型為超硬材料生產企業,預計公司12-13年EPS為0.59元和0.67元,對應PE為19倍和16.9倍,給予“推薦”評級。建議投資者積極關注此類“資產注入型”的“技術性”投資機會。

手機資訊

手機資訊 官方微信

官方微信

豫公網安備41019702003604號

豫公網安備41019702003604號