近期中環股份、隆基股份接二連三地宣布下調硅片價格,硅片過剩的兆頭已明顯。

隨著2020年以來多家上市公司、非上市公司宣布投產新硅片產能的消息落地后,也表明了硅片的大量產出,會在未來不久后。

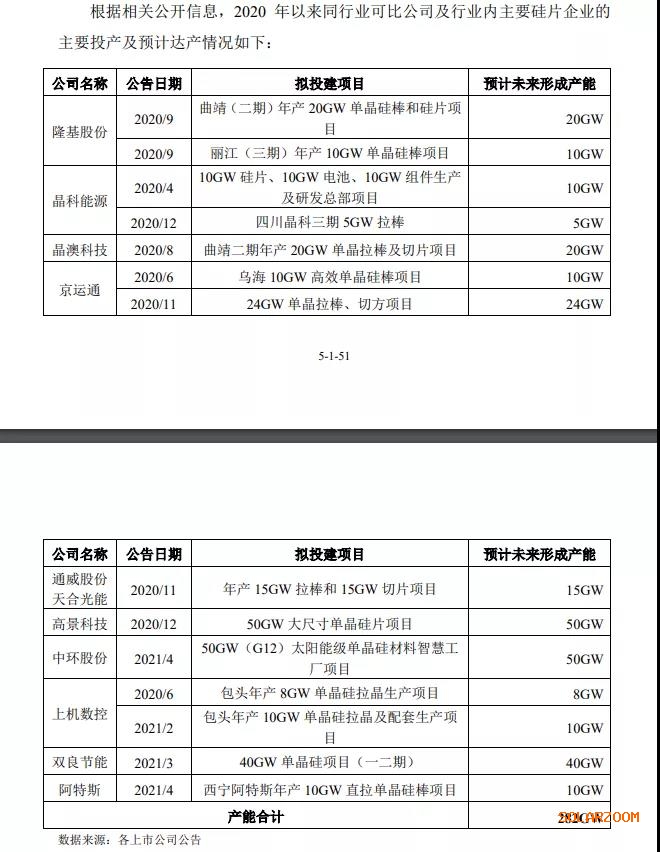

下圖可見,部分企業在2020年以來總計擬投建的硅片項目高達近300GW,其中主要的擴產公司是隆基股份、中環股份、高景、晶澳科技、晶科能源、雙良節能等。部分企業的擴產或者新建的規模相當之龐大,10GW已算是小規模,個別企業一次性披露的硅片項目高達40GW甚至50GW(當然會分批建設)。對于硅片的投資方來說,肯定希望盡快建成投產以便兌現目前約定的電池廠家大單,這樣才可能進一步地降低縮短投資回報期。通常來說,2020年準備建設的項目一旦動工,可能2022年就會完成投產,第一年便有直接收益。

從目前已披露的上市公司新建項目來看,硅片的主要產能放在了西、南部地區如云南、內蒙古、青海、四川等,這些地區的資源稟賦較好、電價偏低。硅片項目所在地,有的也靠近大型多晶硅生產基地,有利于直接銜接上下游產品線,以減少不必要的運輸投入和高昂的人工物料等成本。

那么另一個問題是,國內大概會有多少的硅片量。在2022年全部釋放?根據能源一號的不完全統計,產能或將達500GW以上。(以下圖片僅供參考,劃線部分為不確認多少數量,不代表其他意義)。

(部分公司明年產能)

上圖列出的是一部分硅片投資方,如果加上榮德新能源、高測股份、內蒙豪安等在內,硅片的總體產能及出貨規模會更大。總的來說,傳統巨頭和新生力量雙雙上行。

從圖中可知的是,中環股份明年將會有135GW的產能兌現,也是所有上市公司和非上市公司中投產硅片的產能第一大戶,超過一度領先的隆基股份。

當然,隆基股份的整體擴產速度也很快,明年會達到120GW。兩家上市公司的硅片產能將超越250GW。

核心硅片梯隊中,還有晶科能源、晶澳科技、高景、雙良節能、弘元新材(上機數控)等,它們也都是擴產新建硅片的重量級選手。直追大產能的還有通威永祥、江蘇美科等公司,預計國內落地的總硅片規模相對較高。

今年前三季度,中國光伏產業中硅片的實際產量為165GW,同比增長54.2%。那么,2022年的硅片產能如果達產的話,那么將是今年前三季度產量總和的3倍。公開數據也顯示,2020年年末:行業內的全部光伏硅片產能約247.4GW(其中中國大陸約240GW且占比97%,單晶硅片產能200GW),因此2022年的硅片產能也很可能會是2020年產能的1倍以上。

2021年前三季度,國內多晶硅產量增長為24.1%、36萬噸。增幅是低于硅片產能的,但是隨著2022年部分多晶硅企業的大量新項目投產,未來會有更多的多晶硅產品進入市場,從而匹配于新增的硅片、電池及組件產能。

平安證券在最新的研報中指出,到2022年底,國內硅料產能有望達110萬噸,硅料供需形勢將從供需偏緊逐步轉向寬松,硅料價格步入下行周期,同時推動組件價格的下行及終端需求的提升。按照1萬噸供應3GW的硅片來計算,那么實際的硅片產能需求可能會在330GW左右。如果所有500GW等中國地區的硅片產能全部落地的話,硅片過剩情況仍然是確定的。

賺錢效應明顯,是這一輪硅片擴產的主導因素。能源一號進行的不完全統計顯示,主要上市公司的硅片毛利率在2020年、2021前6月分別為23%和31%左右。上述毛利率數據相比組件、電池等都要略高一籌。但也有硅片廠家反應,近1個月來因下游電池婉拒采購、上游多晶硅價格過高,導致了個別時間段的硅片業務產生虧損。隨著現在硅片采購量的逐步恢復,毛利開始走向正向。

目前,硅片的頭部玩家們大部分已完成了戰略一體化布局、或正在進行戰略一體化,通過外部銷售硅片、自身消化等多種方式來釋放新增硅片的產能。

一些只賣硅片的廠家要進入這一嶄新市場,要通過簽約頭部電池廠商來獲得業績的良好支撐。

一方面,未來硅片市場供應方較多,因此一旦電池方對于硅片價或多晶硅價過高有所擔憂、“甲方”心態很快會浮出,這也會讓硅片價格戰進一步加劇。從現階段來看,中環和隆基等硅片巨頭在明年的產能也會繼續領跑全行業,因此對市場的定價主導權、行業動向把握、產品應用等方面有著較強的說服力。

事實上,部分硅片廠家也不再僅僅局限于與電池廠家的對接。一方面,他們需要說服電池廠家和硅料客戶一同推動大尺寸單晶硅片的市場開發。另一方面,硅片廠家也會直接進入到產業鏈最下游即電站投資企業的洽談中,讓電站終端指定硅片廠家合作,從而讓硅片能夠在電站終端領域獲得更大范圍的認同、驗證與推廣,反向推動硅片廠家的業務提升及服務升級。

另一大趨勢在于,一些硅片公司會在硅片產能中賦予更廣泛的應用特性。一方面,如中環推出了210和218.2等兩種不同尺寸的硅片來適應市場的大部分需要;另外,硅片廠家也不會停留于滿足現有市場的要求,會根據產業走向來產出用于TOPCon、HJT等新一代光伏電池應用場景的新品。

手機資訊

手機資訊 官方微信

官方微信

豫公網安備41019702003604號

豫公網安備41019702003604號